��2008��9��16��������һ��������Ҵ������������Ĵι�����189������

����������й���������������Ϣ��������ͳ�ƿ�֪���˴ε���һ��������Ҵ�������108����������1997��������������֮ǰ���ηֱ�Ϊ1997��10��23�գ��µ�180�����㣻1999��6��10�գ��µ�153�����㣻ͬʱ���˴�Ҳ����2008��9�����������������Ĵν�Ϣ��������ȷ��ʾ���˾���Ϊ�˹᳹��ʵ�ʶȿ��ɵĻ������ߣ���֤������ϵ�����Գ�ֹ�Ӧ���ٽ������Ŵ��ȶ����������ӻ���������֧�־��������еĻ������á���ô���������ɵĻ������߶��г�������ЩӰ���أ��ڴˣ����������QFII��ȯ�̺���ѯ�������г����������߶���һ�����������������

������ QFII������

������ͶĦ��������ʱ������ȳ��г�Ԥ��

�˴λ������߳��ֵ�ʱ����������г�Ԥ��֮�⣬�����н�Ϣ�ķ�������ǿ���Ԥ�ڵġ��ӱ��δ����Ϣͬʱ��������������������䱳������ȫ������ϢӦ�Ծ��ü��٣��Լ����ڲ���������Ȼ��ʼ�����Բ��֣���ʱ����Կ��ɵĻ������߽���ȡ�ø��������Ч����

������ҵ�������˴ν�Ϣ�������Ǵ��������ͬ�ȵ�������1�����ϵ����ʵ�������1�����µ����ʵ������ȣ����ǵ�����ҵ���л��ڴ��ռ�Ƚϴ����е�Ϣ�����в���Ӱ�죬������һ���������������ʵĽ��Ͷ����п��ƻ������кô��������������е��ʲ�������

������ҵ���棬���ʵĴ�����ͽ���������й�˾�IJ��������ڷ��ز������ռ���ծ�ʽϸߵ�����ҵ��������������ծ�ж��ԣ��˴δ����ϢҲ��������Ϣ��

��������ʩ�£���������Ϊ����Ͷ������ѡ

Ŀǰծȯ�г���ӳ�Ľ�Ϣ������150BP���ң������ֽ�Ϣ�������Ĵν�Ϣ�ۼƷ���Ϊ189BP����Ϣ���Ȼ�����Ԥ��һ�£���νһ����λ��

�˴ν�Ϣ�����ϲ����˶Գƽ�Ϣ���������ޡ������������������Щ���졣����������Ϣ�Dz��ԳƵġ������ڰ������ڵĴ�Ϣ��С����Ϊ�Գ壬����С�Ĵ�Ϣ���ȳ���108BP����ּ���˴��������е����棬ͬʱҲ�������������д������Ƶ��������������������ʡ��������ʽ�Ϣ���Ȳ���108BP�������������ʽ�����Զ����108BP�����ֵĻ��������ж�����ӯ��ˮƽ��ά�����Ը��õط��������ڱ�����������ά���ʱ��г��ȶ��е����á�

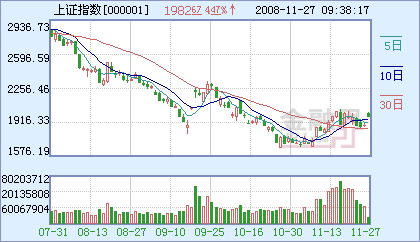

���ڴ˴ν�Ϣ�Թ�Ʊ�г���Ӱ�죬����ʩ����Ϊ��108�����㽵Ϣ֮�����������Ⱦ��õ�̬���Ѿ��dz���ȷ��Ͷ���߶��ھ��õ�Ԥ�ڻ��Ϊ��ǿ������Ԥ�ڻ�ӹɼ��еõ���ֱ�ӵ����֡��Ͼ����������ʵĽǶȣ���Ʊ���ڵļ۸���δ���ֽ���Ԥ�ڵ����֣���Ͷ���߶Ծ���Ԥ�ڱ��֮��Ʊ����ֵ��Ҳ���ǹ�Ʊ�۸������õ�������

�ṹ�Ի����ٽ���ʱ��Ͷ�����ʲ����õIJ���ҲҪ��Ӧ�ı䡣���л��������ж���ʱѸ�٣�������й���������˥����ͨ����̶�ĸ��ʣ���δ����һ�������ƣ���Ҫ�д��۲졣���ڻ��ᵽ����ʱ���жϣ�һ�����Ͷ���ߺ������գ���һЩ�ͷ��ղ�Ʒ���籣���������ÿ�����Ͷ�����ڱ�ס����Ļ����ϰ��չ�Ʊ�г���Ͷ�ʻ��ᣬ�������ܵ����Ĺ������档

������Ͷ�������Է��ز��ͻ��������ҵ�̼����

��Ϣ�������֮�����˴�Ͷ���ߵ�Ԥ�ڣ������Ϣ�������ұ������ļ�ǿ���ģ���Ͷ���ߵ������нϴ���������á���ҵ���棬�����Ϣ�Է��ز��ɺͻ�����ص���ҵ���е�����ĵĴ̼��������Ϣ�����й�������������Ҫ�ǽ�Ϣ��խ������Բ���ǰ����ĸ���Ӱ��Լ��10�����ң�����ϢҲ������DZ�ڲ����ʲ���ѹ����

������ ��������

�������̻��𣺽���09����ҵ����������3500��Ԫ

�˴ν�Ϣ����֮��Χ֮���ǿ�ǰ�ģ��Ժ�۾��õ�Ӱ���ش������������ԡ��������������ĺ;��ġ�����2008��10��ĩ�����ڻ�������Ҹ���������29.83����Ԫ����̬���㣬�˴ν�Ϣ�����;������ҵ���ŵIJ������3000��Ԫ.��2009�갴��15�������������㣬�˴ν�Ϣ��Ϊ������ҵ�;��Ͳ������3500��Ԫ��

�˴ν�Ϣͬʱ�����˻��ڴ�����ʺͷ��������ʡ������������ʡ������ʵ��µ������г������ԵIJ������ȸ������ڴ�����ʵ��½�������Ч���������ڽ�Ϣ���ڵ���������⣬�������еľ�Ӫѹ����

�ز���ҵ�ǡ������������ص㡣1���ٷֵ�Ľ�Ϣ���ȿ���ʹ�����˵ĸ�������5��-10�����ң����ǰ���������ڷ��ز���ҵ˰�ѵļ��⣬�ۼ�ЧӦ�������ߵĻ���ѹ�������ز���ҵ������ǰ���ס�

������ʥ����ծȯ�ͻ���������ֱ��

�ھ��ϴν�Ϣ����һ�µ�ʱ���ڣ������ٶȴ����Ϣ�����ߵ����Ⱥ�ǿ�ȶ����൱֮�ɼ�������ǿ�ұ����������Լ����ɻ�������ȡ���ڴ˴ν�Ϣ���ڴ��Ԥ��֮�еģ����������֮��ȴ��������֮�⣬һ����1.08���ٷֵ㣬��������Ϣ0.27���ٷֵ��4�������Ҹ��ε�����ȫ���µ�����������һֱ�����Ļ������ʡ�

�˴ν�Ϣ����ʹ���ʽ�����ӿ�ԣ�����������ǰ�ڴ̼����������һ��ӿ�Ծ��õĴ̼���Ӱ�졣��Σ���Ϣ�����ٶ��Ƹ�ծȯ�г���Ťת���ڹ�ծ����ծ�г����ߵ��������ƣ�Ҳ������г��ڹ�ծ������Ԥ�ڡ����ڹ�Ʊ�г����棬��Ҫ�������ʽ�����Ը�����,���г�����Ҳ��һ�����������ã��������г���������Ӧ�����ڻ����г����棬ծȯ�ͻ���ĵȹ̶��������Ʒ������ֱ�ӣ�����Ʊ�ͻ���Ӱ���Ϊ��ӡ�