2季度业绩明显改善,符合市场预期:

上半年收入同比增长32.2%,每股收益同比增长36.2%达到0.153元,符合市场30%以上增长的预期。其中,2季度收入同比增长18%,而净利润即使剔除1000万元出售科大讯飞(002230)股票收益,仍然同比增长41.9%,主要是高毛利的电信业务2季度增速加快,毛利率环比明显提升15.2个百分点,远超费用率的环比上升3.5个百分点。

正面:

2季度电信收入明显加快,我们测算同比增长达到27.4%,较1季度 的10.5%明显加速,环比增长39.4%。

公司开拓海外市场和增值业务有所进展:①上半年分包华为海外网络OSS项目确认收入;②与贵州电信签订旅游信息项目;③组建游戏业务团队。

电信业务毛利率稳定,智能交通毛利率大幅提升。

预付款余额从1季末的7.85亿元降至5.1亿元,使公司资金压力略缓解,偿还部分贷款降低财务费用。

负面:

费用超出预期,上半年经营和管理费用率分别为9.1%和28.7%,与我们全年预测6.3%和17.7%相去甚远,费用投入并未因去年收入确认慢而明显控制。

发展趋势:

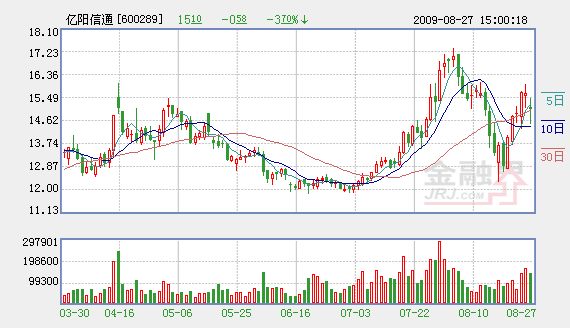

公司核心业务基本面逐渐好转,①电信业务08年底的签单逐步确认收入,且运营商的投资重点将转向网管网优;②智能交通业务随土建完工,下半年到明年有望实现更多签单。另外,公司新业务储备较多,形成潜在增长点。 601001401802202602008-8-262008-11-262009-2-262009-5-262009-8-26相对值 (%)亿阳信通上证A指

盈利预测调整:

维持2009/10年分别为0.452元/0.573元的经营性每股收益预测,但调整了盈利结构,主要同时提高毛利和费用。

估值与建议:

按照我们预测,2009/10年经营性市盈率分别为34.7倍和27.4倍,已经比较合理。但是考虑到基本面的好转对业绩有支撑,培育中的新业务也有望成为潜在的业绩提升动力,且公司处理大桥资产和后续资金如何使用被市场所关注,我们维持“审慎推荐”的投资评级。

机构来源:中金公司

相关链接:

- A股尾盘V型小反转有玄机 2009-08-27

- 分歧加剧 关注短线机会 2009-08-27

- 利空频频 谁来拯救大盘? 2009-08-27

- 主力诱空迹象明显 上攻3000可能犹在 2009-08-27

- 60日呈压力位 短期可关注防御性个股 2009-08-27

- 财经PK台:A股当前行情下,你会如何操作? 2009-08-27

责编:张福伟