��˾������ ǿ������ �����䶯�� ά�֣��״Σ�����

��������Ʒ�ƽγ�ҵ��������������խ��ǰ3���ȹ�˾��������Ʒ��ҵ�����Լ7.3��Ԫ��ȥ��ͬ�ڿ���11.0��Ԫ�������ͬ���½�33.6����

����3���ȣ���˾��������Ʒ��ҵ��ʵ��Ӫҵ����37.1��Ԫ��ͬ������153.7������������47.8�������Ų�Ʒ�����Ŀ��������������㲿���ɹ��ɱ��������̶��ʲ��۾�Ѹ���½�����������ռ����ȥ��ͬ�ڵ�32.2����������½���14.3�����������þ���ֵͬ���½�19.1�����������õ��½���Ҫ��Դ���з����õ��½���2010�꣬��˾����Ʒ�ƽ�½����4��ȫ�³������У�����Ʒ����������09��Ļ����ϳ��ֱ���ʽ������̬�ơ�������������������������Ų�����ģ������Ʒ�ɱ�����һ�����ͣ���Ʒ����ë�����н�һ�������Ŀռ䣻ͬʱ����˾����Ʒ�Ʋ�Ʒ�����IJ��֡����ܵĽν���2010�������������Ʒ�з�����ռ�ȼ����½����������ȶ���09��ȫ���ˮƽ�ϡ�����Ԥ�ƣ����Dz�Ʒ�з����ú�˾������Ʒ��ҵ����2010��ʵ��ȫ���ӯ��ƽ�⣬2010�꽫�ǹ�˾����Ʒ��ҵ��ӯ��ˮƽ��ת�۵㣬�Ӵ��Ժ�˾������Ʒ��ҵ��ʼ�����ջ��ڡ�

����Ͷ����������������3���ȣ���˾��Ͷ������Ϊ24.7��Ԫ��ͬ������303.6������������38.0����Ͷ������Ĵ������������Ҫ���Ϻ�ͨ�á��Ϻ����ڵ�ӯ��ˮƽ�Ŀ�������������������Ϊ�������Ϻ�ͨ�á��Ϻ�����10���³�����Ͷ�š�09�����е��³���10������������������ڣ������Ϻ�ͨ�á��Ϻ����ڵ�Ͷ�����潫��09��Ļ����ϸ���һ��¥�����ڷ���ҵӯ��ˮƽ����������3���ȣ���˾�Ľ��ڷ���ҵ����Ӫҵ����2.1��Ԫ����������46.8����ͬ������269.6����ǰ�����ȣ����ڷ���ҵ����Ӫҵ����3.97��Ԫ��ͬ������206.2������Ϊ��˾���ڷ���ҵ���ƽ̨������������˵��������������ڲ����е�ְ��֮�⣬����������ҵ�������Ѿ�С��ն������Ԥ�ƣ����Ź������������ѹ����ת�䣬������ı�����������ߣ���������ƾ���ۺ���ʽ�ʵ�����������ƣ�����������������ҵ��ijɹ����飬����������ҵ�������ٽ���˾����Ʒ�Ʋ�Ʒ���Ϻ����ڵIJ�Ʒ���ۣ�Ϊ��˾����Ʒ�Ƽ��Ϻ����ڵ���������������Ҫ���ף�������������Ҳ���ջ�ɹ۵�ӯ��������Ϊ��˾ӯ����������Ҫ��������

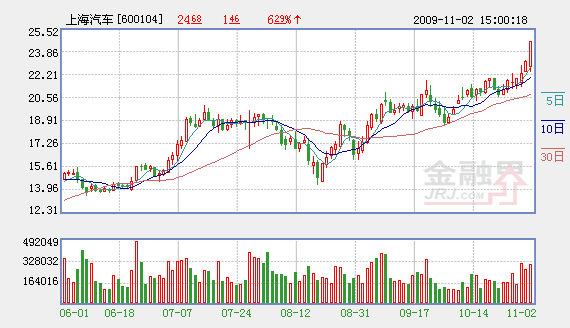

����Ͷ�����������ڹ�˾����Ʒ�Ƽ���Ӫ��˾���õ�ӯ�����ּ�����ǰ���������ϵ���˾��ӯ��Ԥ����09�ꡢ10��ÿ�ɾ�����Ϊ0.97Ԫ��1.51Ԫ����Ӧ09�ꡢ10���P/EˮƽΪ23.82����15.43��������ά�ֶԹ�˾�����Ͷ��������

����������Դ������֤ȯ

�����������������������ݴ������߸��˹۵㣬����Ͷ���߲ο��������������۵㣬������Ͷ�ʽ��顣Ͷ���߾ݴ˲������������Ե�����

������ӣ�

- �̵㴴ҵ��������� ���а�ע�⾫ѡDZ���� 2009-11-02

- 11�¹��й�ע�������� 2009-11-02

- ����ר��ָ��������� 2009-11-02

- �ķ����Ͳ��ֿ�������� 2009-11-02

- 11��A����ȷ������������ ���ų��ϴ������� 2009-11-02

- ����֤ȯ:ҵ���ƶ�A���������� 2009-11-02

- �������п����� ���ݳ����û�����õ��ź� 2009-11-02

��ࣺ�Ÿ�ΰ