����CPI�������ᴩ2010�꣬�ڴ˱����£����н�����ʽ����ҵӯ������������˫�����ƣ����У���Դ����ҵ��������ҵ�еİٻ�����ҵ�Լ����ڵز����ʲ�����ҵ�����Ի���

����������ҵ�����Ի���

����CPI�������ᴩ2010

�������ǿ��Դ�����������˵ı䶯���ж�δ��һ���ͨ�����ƣ�Ŀǰ�������ڴӸ������������ڹ��ɣ����ڹ��������ʷ���飬�ڼ�ͨ��ˮƽ�����ٻ�����������Ҫ����Ϊ���������������ź�۾���������������ת�����ԣ�ͨ�͵��������ؽ�ת��Ϊ�Թ������Ϊ����

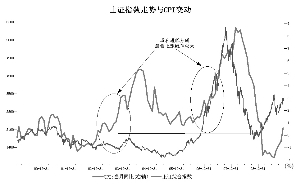

������������Ͽ�������Σ������������ȫ��Χ�ڵĻ��������������յ���Ҫ�������ҹ�Ҳ�����⡣��Ȼ�����Ŵ�Ͷ���ھ��������Խ����ֽϸ�ˮƽ������Խ��꽫�������Ի��䣻��������Ԫ���Լ���������Ǯ���뵼�µĻ������ұ������Ź�ģҲ������������ˣ��������Ŷ���ͨ�͵���������������������ʱ�����жϣ�M1ͬ�����ٽ�������һ���ȼ�����Ϊ�г��ձ�Ԥ�ڣ���ǰ���ֵ�ͨ��������ʾ��CPI����һ����ͺ�M1�������Ҽ��������Ա���CPI������ʱ����������°��ꡣ

�����ӹ������Ͽ�������ɱ��ƶ���ͨ�͵�����������������ͨ�����أ����ǣ��ϰ�ծ��Σ�����������г������ع��Լ������ɡ���ҵ���ա���ҵ���ա�ת���Ԥ�ڣ�������������Ԫ���Թյ��Ѿ����֣�������Ʒ�г����ƶ����ؽ����ʽ�ת��Ϊ�����ۺϿ�����Ԫƽ�ִ����ij���Լ�����������������ã�����������ͨ��ѹ��������ܴ�

������ˣ������жϣ�CPI�����ᴩ2010�꣬ȫ��CPIˮƽ����3%���ҡ�

�����ʽ���ҵ��˫��������A��

���������������ǵ��жϣ��º�ͨ�ͻ�Ϊ2010������⣬�ڴ˱����£�A���г���Ȼ�������ǿռ䡣������˵���º�ͨ�ͽ��������Ժ���ҵӯ�����������ƹ�ָ�����к��ߵ��ƶ�������Ϊ���ԡ�

������ͨ�������Ի�����������ά�ֲ���Ĺ����У�ʵ����������ת������������Һʹ����Ľ��̼ӿ죬����ʱ��г����ʽ�������һ���Ĵ����á�����Ŀǰ�ҹ��Ļ�����ˮƽ��Ԥ����������Ƚ�����ʵ�ʸ����ʵ�״��������������ΪҲ����Ϊ������

����ͨ�ͻ������ڹ��е��������ø���Ҫ������Ϊ��ҵӯ���Ŀ�������������Ҫ������;������һ���ʱ��г��IJƸ�ЧӦ���ڶ����Ǽ����ض�����ҵӯ����Ӱ�졣����ʵ�徭���ɸ������������ڹ��ɣ�ͨ����ת����������������ҵ���ʽ���ת�ٶȺ�Ӫҵ���붼����ּӿ����������ƣ����۸������Ҳ�������ҵ���������������ʵı仯�����Ǹ���������ͨ�����ڵľ��飬��ҵӯ����CPI��������ȫ����صģ�ͼ������ͳ����2000������A�����й�˾Ӫҵ����ͬ��������CPIͬ������֮��Ĺ�ϵ������ͨ�Ͷ���ҵӯ���ļ���������4%Ϊ�ٽ�㣬��ͨ�͵���4%ʱ����ҵӯ��������������ͨ����4%ʱ����ҵӯ���������ֻ��䡣��ʵ��������Ҳ�ܹ����ͣ���Ϊ�����������һ���̶Ƚ�������������ͨ�ͺ��������Ľ���������Ҳ��ѹ����ҵӯ����

������ô����ͨ��ת���������Ĺ����У���Щ��ҵ����Ϊ�����أ��������жϣ�����������ҵӯ������������ƣ�һ���ն˲�Ʒ�۸���ͨ������������ԭ���ϳɱ���Թ̶�����ҵ������Ҫ����Ϊ��Դ���������ҵ�������̶��ɱ������������Ҿ߱�����������ɱ�ɱ�ת����������ҵ������Ҫ����Ϊ��ҵ���ۡ����ز���������ҵ����������ҵҲ��ֱ�ӻ��棬��Ϊ����ҵ�ľ�Ϣ����ͨ������Խ�ǿ�������� �����

��������һ����ʵ�����ʿ���ת��

����12��11�չ�����11��CPIͬ�ȡ�����˫˫�ɸ�ת��������CPIͬ�������ʴﵽ0.6%���������꾭��������Խ��DZ��������ˮƽ��CPIͬ�������ʼ���������û�����ʣ�Ԥ��һ����CPIͬ�������ʾͽ�����2.25%��һ���ڶ������ʣ��ƶ�Ԥ�ڵ�ʵ������ת����

�������ȣ���β���ؽ���Ϊ�ƶ�����CPIͬ�ȽϿ���������Ҫ�����������ϣ�������β���ؽ����֡���ͷ�ͣ��м�ߡ���̬�ƣ�6��7�·ݴﵽ���壬��ǰ�������ε����������»����ϵݼ����½��������ޡ����ǵ���������Ǽ����ز������Ϊ������ô��β���ؽ���ΪCPIͬ�������ʵġ����ס���

����CPI�����ڸ��ճ��ڱ���Ϊ�������������к��������Ϊ�ɱ��ƶ������������߶����ַ����ݳ�����

������ͳ��˵���ܵ��������ص�Ӱ�죬ÿ��1��2�µ�CPI����������һ��ϸߡ�������1��2�·ֱ���1%��2%���㣬����2��CPIͬ�������ʽ��ӽ�3%��һ��Խ��2.25%��һ���ڶ������ʡ�֮��������β��������ǿ����ʹ���Ǽ����ز��䣬6��7�·�CPIͬ�������ʺܿ��ܳ���4%������֮�������غͳɱ��ƶ������ƶ����õIJ�����ǿ����ʹ��CPIά����4%��ˮƽ����֤֤ȯ�о����� �콨��

����CPI��������������ҵ������

����11��CPIͬ������ת�����������ƽ�һ��ȷ������CPI�������еij��ں����ڣ�ʵ�����ʵ��½�����������֧����Ը��ǿ����ҵ������ҵ�������Ը��ơ�������������������۱䶯��Ϊ���ԣ������������������������⣬���ʲ��۸�������������ǵ�Ԥ���£���ҵ��ҵ�����ḻ�İٻ��˾��������档

��������11�·�CPIͬ��ת�������Ͼ��ó�����ת������������ǣ�CPI���ٵ��������ƽ�һ��ȷ����δ�������ߵĹ��������֧����Ը�����������ڴ˱����£�������ҵ�����ܹ����ɹ��ɱ�����ת���������ߣ����ҿ���ͨ����Ʒ�ṹ������ģЧ��������ʹë��������������

����������Ϊ����ǰ�������ϰ��꣬CPI���ٽ������������ر������ڵ���β���ؿ��ܽ�CPI������5%���ҡ�ͨ�����к;��ó������ս���������ҵ�ľ�����ȫ�����������������ƣ������Ӯ���̳�Ϊ������¼����������������к���ҵ��ҵ������˾�������ԡ�

�����������ھ�Ӫ�������Ʒ���������������۱䶯��Ϊ���У��ر���ʳƷ�����Ϊ���ԣ����ʳƷ�۸��볬�й�˾��ҵ������ǿ����ԡ�

�������⣬��Ϊ������ҵ����Ҫ����Ӫ�ɱ�֮һ�������CPI�������Ե�����������ϵ��δ��CPI�����н��Ƹ����ˮƽ���Ӷ�������ҵ�¿���ijɱ���������������ҵ��ҵ�Ĺ�˾�ܹ������г�����ϵ���Ӱ�죬��ܳɱ�ѹ����ͬʱ��ͨ�����л�����������ʲ���ֵ�����������˾ӵ�е���ҵ��ҵ��������ֵ�������ʽ�������������֤֤ȯ�о����� �

��ࣺ�����

������ӣ�

- ����֤ȯ�����ڴ���ά�ָ�λ��� 2009-12-14

- �����Ͷ�ʣ�����������������ֹ�Ԥ�� 2009-12-14

- ���̱ض� 12��14��֤ȯ�г�Ҫ�ż����� 2009-12-14

- ʮ�ɱ��������깺 Ԥ�ƶ����ʽ�9000�� 2009-12-14

- �������ܼ��ؼ۵Ŀ����Ժܴ� ֮��һ������ 2009-12-13