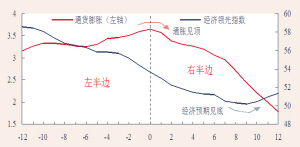

资料来源:CEIC 中信证券研究部 (本图反映的是美国历次经济转折期拐点前后12个月的数据变化)

□中信证券策略研究组

根据附图,“通胀上升+经济减速”可视为经济运行的“左半边”,“通胀回落+经济企稳”可视为经济运行的“右半边”。我们判断中国通胀率在一个季度内可能见顶,而通胀见顶后三个季度左右,经济回落也逐步趋稳,我们预测GDP增速的低点出现在明年上半年。因此,尽管目前经济还处于“左半边”,但有望在明年下半年过渡到“右半边”。

中国股市即将进入8-9月份的“奥运季”,我们判断在“维稳”政策基调下,股市近期依然会演绎震荡市行情。而随着经济运行的变化,投资也会经历从“左半边”到“右半边”的过程。由于股市反应可能早于经济变化,因此当前投资也需要关注“右半边”,特别是要关注那些可能在通胀下降过程中的受益行业,如金融、可选消费品和部分制造业。

“自平衡”促通胀回落经济企稳

尽管中国CPI已经拐头,但市场对于中国经济运行的担忧似乎并没有削减。如果经济运行本身没有出现好转,也就难言市场反转和行业层面的系统性机会。

以成熟的美国经济为例,我们可以发现经济中两个最为重要的宏观变量(通货膨胀和经济增长)是“自平衡”的关系。这种自平衡机制导致经济运行并不会长期偏向一边,而是不断地在寻找新平衡的过程中向前发展。

如果通胀上升,则会损害经济增长,但经济增速回落会减缓通胀上升;而通胀问题缓解后,它对经济增长的压制作用就会减轻,并使得经济增长的预期不再进一步走坏。也就是说,通胀和增长会达到一个新的平衡。只有在极为特殊的情况下,通胀与增长的“自平衡”机制才会被打破,例如在“滞胀”的情况下。但这一次无论是中国经济还是美国经济,出现“滞胀”的可能性并不大。当通胀与增长达到新平衡时,本轮中国经济调整期也就自行结束了。

既然通胀和增长可以达到一个“自平衡”,那么当前中国经济的“新平衡”在何时能够达到呢?就中国经济目前的情况而言,我们判断1个季度内通胀率就会见顶(CPI已经拐头,但PPI还在上升,“合成”的通胀水平还会上升一段时间),而通胀见顶后3个季度左右经济走势也会逐步稳定下来(我们判断GDP增速的低点出现在明年上半年),经济有望在明年下半年过渡到“右半边”。

随着经济在未来几个季度从“左半边”过渡到“右半边”,投资选择上也会同样经历一个从“左半边”到“右半边”的过程。

当经济环境表现为通胀上升和经济减速,那么股市中的防御性行业主要包括增长稳定的医药、食品等必需消费类行业和能够享受涨价的能源类行业;当通胀率逐步下行和经济预期不再进一步走低的情况下,能够首先反转的行业则主要集中在估值在通胀下行阶段能得以提升的金融行业、汽车、家电等可选消费类行业和部分成本压力减轻的制造业。

四线条定位投资趋势

根据上述投资视角,我们可以梳理一下过去1年和未来1年的投资线条。

第一,从去年3季度开始,中国经济进入经济的“左半边”。在通胀降低市场估值后,这一时期最好的投资策略是减仓,并把必需的基本仓位配置在防御通胀的医药、农业等消费品和煤炭、钾肥等资源品行业。

第二,当前中国经济依然处于经济“左半边”,投资上仍然处于防守的状态。就近期而言,在多数主力机构投资者刚刚大规模减仓的情况下,指望这些机构短期内大规模翻手增仓既缺乏客观的促发因素,也不符合他们的战略利益,除非他们能够在更低的点位上收集足够的廉价筹码。因此,短期市场依然可能维持震荡格局。

第三,在短期市场继续震荡的行情中,增长明确的消费品行业和符合积极财政政策的基建板块依然是较好防御性品种。另外,在通胀可能继续回落的背景下,估值有望提升的银行板块值得关注,油价导致石化、电力板块也可能出现阶段性机会,而基本面有望先期见底的部分制造业也可以关注。

第四,未来随着通胀和经济预期的后续发展,我们判断经济运行中最为困难的时期可能在明年上半年达到,整体经济有望在明年下半年企稳和逐步走好,即进入经济“右半边”。当然,股票市场的反应会提前于经济变化,投资有望过渡到“右半边”,整体市场估值提升和系统性行业投资机会可能在明年年中前后出现。

油价走势左右“右半边”投资

我们认为,促成经济走向“右半边”的因素目前已经开始显现,石油价格就是其中一个重要的促发因素。油价回落不仅可以缓解通胀,而且减轻了对经济增长的压力。

国际大宗商品价格在刚刚过去的7月份跌幅超过10%,这样的单月跌幅在过去10年中都十分少见,而石油价格更是短期内下跌超过15%。油价的下跌会在相当程度上改变全球未来通胀的走势,也会对股票市场投资产生重大影响。

到目前为止,我们难以准确判别本次油价的回落幅度,但目前的确出现了若干因素导致油价有延续回落的可能。对于油价的未来趋势,我们相信对石油的长期需求依然对油价形成较强的支撑。

从股票市场表现来看,油价暴涨期间股市一般会大幅下挫,呈现弱势,而市盈率的回落幅度一般会大于股价的回落幅度。这表明在油价暴涨阶段,企业的业绩仍有增长,但由于投资者对未来的预期变坏,估值水平大幅下降,股价也大幅下降。而在油价见顶回落的第一年中,虽然企业业绩增速出现下滑,但由于预期转好,股市一般会出现较大幅度的反弹,估值水平的反弹也会更为猛烈。

综合以上分析,我们得出以下结论:

第一,尽管较长时期内油价依然有维持相对高位的可能,但本次油价快速上涨过程已经被阻断,不排除油价四季度回落到均价110美元的可能。

第二,油价是影响经济增速、通胀水平的重要指标。随着油价的中期回落,可能促进经济从“左半边”向“右半边”的过渡。但这个过程并不是一蹴而就的,我们判断要到明年年中才可能出现实质性的转变。

第三,油价将改变行业的业绩增速和估值水平。这预示着在经济从“左半边”向“右半边”的过渡中,股市中的行业选择也会发生相应的转换,特别是部分行业的估值可能先于基本面发生变化。

第四,尽管中国市场不会完全复制美国案例,但油价对行业业绩和估值的作用机理应该是相通的。我们建议投资者关注那些可能从油价回落中受益的行业和股票。

责编:金文建