□浙商证券 熊伟

沪深股市自高点调整以来已近一年的时间,最大跌幅达64%。由于当前市场对于宏观经济未来走势仍不乐观,并导致市场对于上市公司整体市盈率(PE)发展态势的预期十分悲观,因此以PE作为衡量市场是否便宜遭到普遍质疑。在此情况下,我们认为,市净率(PB)这一指标更能反映企业的内在价值,从PB的角度来认识当前市场所处阶段也许更为合适。

A股市净率仍高于历史低点

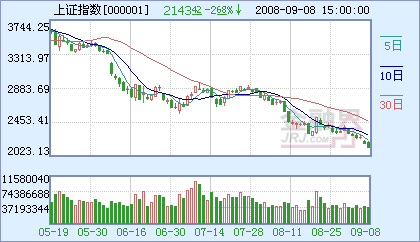

上证综指从2007年10月16日最高点6124点下跌到2008年9月6日的最低点2135点,沪指的平均市净率由6.7倍跌至2.53倍。

从历史数据来看,以整体法按当年一季度报表数据不调整的方式计算,2005年6月6日A股998点时全部A股市净率为1.64倍,沪深300为1.70倍;2008年9月6日的全部A股平均市净率为2.63倍,沪深300为2.62倍,低于A股市净率近10年来的平均水平3.93倍,但距离历史最低的1.64倍市净率仍有60%以上的差距。由此可见,目前A股市净率和历史低点还有一段不小的差距。

但如果综合考虑以下因素,则目前的市净率也是接近合理位置的:

首先,近年来原材料、土地等各种生产要素的价格大幅上涨,上市公司的重置成本也大幅上升,其实际价值远高于账面价值,而上市公司会计准则上通常采用历史成本计价,账面净资产会被低估,这部分增值的价值并未反映到净资产中,从而显得市净率较高。

其次,2005年至今,大量的金融银行股在A股市场上发行上市,A股市场的产业分布发生了巨大变化,以金融银行为代表的服务业市值占比显著增加而工业企业市值占比大幅减少。由于轻资产的服务业所占比重的大幅上升,A股市场平均市净率理应得到提高。

以2008半年报统计,A股整体净资产收益率水平为8.43%,远高于1996年的5.52%和2005年中期的2.54%,而且金融、房地产等权重股板块净资产收益率均为2005年的3倍以上。这些数据表明了上市公司利用单位净资产创造利润能力有了显著提高,市净率也应当相应提高。

因此我们认为,当前A股市场的市净率是接近合理区域的,相对水平也是接近于2005年的历史低点水平。

A股市净率已接轨国外股市

通过与全球其他主要市场的比较,我们可以看到,目前A股市净率值也已经接近美欧等成熟市场的估值水平。

根据9月5日汤森路透全球股市估值,目前沪指静态市盈率16.05倍,市净率2.55倍,沪深300指数静态市盈率15.19倍,市净率2.65倍,而美国道琼斯工业指数静态市盈率13.73倍,市净率2.75倍。中国股市的市净率已经低于美国股市,市盈率略高于美国股市。而印度股市平均市净率约为3.4倍,明显高出我国。

我国A股市净率已经接近甚至低于以美国为代表的发达国家,并且显著低于以印度为代表的发展中国家。此外,我国的GDP增长率相对较高,经济快速增长和上市公司利润的高增长潜力,很大程度上使得目前A股市场的估值水平已经接近国际市场合理位置。