瀵逛笉璧凤紝鍙兘鏄綉缁滃師鍥犳垨鏃犳椤甸潰锛岃绋嶅悗灏濊瘯銆�

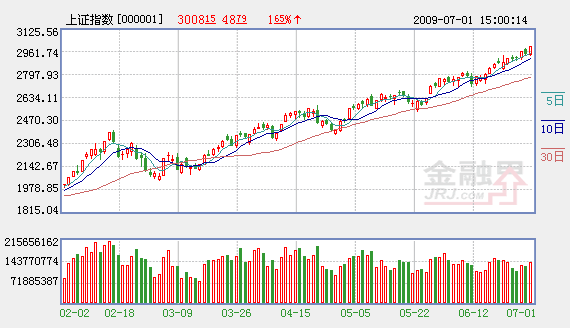

时隔一年以后,上证指数重上3000点

在地产、金融、有色等权重股的推动下,周三上证指数成功收复3000点大关。3000点之后的投资要注意什么?笔者认为,从A股市场技术面及基本面因素来看,3000点之后并不会一帆风顺,大幅震荡或将成为常态,在回避风险的前提下把握机会,将是3000点上方的投资要点。

估值、扩容压力并存

从风险的角度来看,市场估值压力较大以及股票供应量增加,逐步显示出市场存在的结构性风险。

首先,总体业绩及股价估值风险仍然较大。据相关数据统计:截至6月30日,共有628家上市公司对上半年业绩进行了预告,其中185家公司因业绩改善或提高而“报喜”,占比仅为29.46%;而在388家因业绩下滑或亏损而“报忧”的公司中,则有123家预减、68家略减、81家续亏、116家首亏。从此数据来看,上市公司半年报业绩不佳状况恐难改观。目前深沪A股平均PE已突破31倍,超过100倍PE的个股已达800家以上,许多品种从国际估值对比来看,已进入风险极大区域内,一旦维持股价的流动性减弱,其调整风险将明显增大。

其次,解禁压力及IPO市场化影响。进入7月份后,下半年解禁股的规模将明显增大,扩容风险不容忽视。统计信息显示:A股市场下半年解禁股总量5864.55亿股,计3.44万亿元,占全年解禁量及市值比例分别为83.17%和74.04%。与此同时,A股的可流通比例增长速度一改上半年缓步增加的态势,下半年将快速增加,到2009年底,A股可流通股比例将超过70%。同时,IPO市场化的高PE发行,一方面是带来股票扩容,另一方面也带来市场估值的可能推升并积累风险。

把握业绩变化是关键

从机会的角度来看,业绩增长预期仍然是关注的焦点。

首先,挖掘行业复苏明显的品种。随着国家经济刺激政策的出台、信贷投入的加大,一些行业上半年出现复苏与转暖迹象,其中股价没有充分表现的品种应引起投资者关注。比如电力板块,最新数据显示:今年前5个月,电力行业实现利润191亿元,同比增长12.5%。与去年相比,今年的火电行业确实实现了利润大反转,因此挖掘其中的潜力品种大有可为,比如龙头品种国电电力、区域龙头大连热电等。而近期地产板块、有色板块等行业也不时有品种强势表现,表明行业中一些强势公司业绩复苏的可能性大增。

其次,关注中期业绩预增、机构入驻明显的品种机会。数据显示,目前已公布中期业绩预增的150多家公司里,有111家公司前十大流通股东出现基金的身影,表明在一季度末基金已提前介入其中。A股市场目前已进入机构时代,在半年报期间,依据机构动向把握业绩预增品种的机会大有可为。此外,部分上市公司早期预计业绩下降或亏损,但可能因为时间因素而出现调高变化,这可以成为挖掘半年报预期增长品种的重要参考。

最后,关注重大资产重组或IPO参股公司。从半年报业绩提升因素来看,上市公司通过重大资产重组或能带来较好的盈利预期。研究发现,去年以来多家公司通过定向增发,将优质资产注入上市公司中,其业绩提升应会在半年报期间体现出来。而具有参股IPO或参股券商等受益明显的品种值得重点关注,比如参股券商的湖北金环、中海海盛等。

总体来看,上证指数站上3000点后,由于估值压力明显,市场机会更多仍将体现在个股品种上。同时,由于市场进入高估值风险区域,回避业绩仍然大幅度走低,股价却高高在上的品种应是投资策略的重中之重。

相关链接:

- 3000点是上涨新起点 还是下跌的起始点 2009-07-01

- 沪指收高1.65% 3000点后或现短线整理 2009-07-01

- 3000点之上仍看好金融地产板块 2009-07-01

- 跨过3000是否预示顶部信号出现 2009-07-01

- 沪指3000点需要的是坚持 看好六大板块 2009-07-01

- 3000点并不是行情终结目标 2009-07-01

责编:陈平丽