瀵逛笉璧凤紝鍙兘鏄綉缁滃師鍥犳垨鏃犳椤甸潰锛岃绋嶅悗灏濊瘯銆�

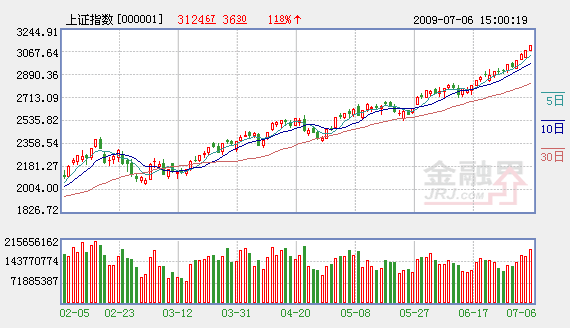

今年5月中旬到6月初,上海证券研究所策略分析师屠骏已明确指出本轮反弹目标是去年“6·10缺口”。从5月中旬《莫道市场芳菲尽,大盘蓝筹始盛开》(5月11日A1版)准确预测市场风格将转向大盘蓝筹股,到上周《IPO需要市场稳定,三千三之下不惧调整》,其系列策略分析文章给市场留下深刻印象。上周深成指成功“补缺”,上证指数填补去年“6·10缺口”3215-3312点也已是大势所趋。今天作者又对“补缺”过程中及其完成后市场趋势、热点变化作前瞻性分析。

⊙上海证券研究所 屠骏

主板IPO开闸:影响不大

市场关注的成渝高速已获准发行,成为IPO重启后首个在主板发行上市的中大盘股。按照国有股转持办法,占首发股份的10%国有股将划至全国社保基金旗下,划转总额将不超过5000万股。主板中大盘股IPO的开闸符合市场预期,不影响大盘反弹上攻节奏。但是对于后续主板的大盘股发行节奏的市场影响,建议关注两点:

首先,随着市场规模的扩大,大盘新股对市场流动性影响在递减。市场流动性的决定性因素是货币政策。因此,从流动性角度而言,大盘新股发行上市的市场影响只是“涟漪”,而难成“波浪”。

其次,在大盘加速反弹、市场短期过热的过程中,管理层可能依然会沿用历史上加快新股供应,以平抑短期市场波动加剧的调控方法。因此,在大盘加速反弹过程中,需密切关注新股发行节奏来洞察管理层的意图,以规避中级反弹中的短期调整风险。

半年报行情:关注结构性业绩预期变化

我们预期2009年中期上市公司净利润同比下降12%;二季度净利润同比、环比增幅分别为-11.12%、18.22%。上市公司盈利恢复的“V”型右侧斜率趋于平坦。这种趋势在三季度会进一步延续。此外我们认为,由于二季度净利润同比降幅已经趋缓,因此中期业绩的同比下降对市场难以形成实质性的冲击,半年报披露对市场整体影响有限。

笔者建议重点关注业绩预期的结构性变化,这将成为未来市场结构性行情的重要主导因素。虽然目前上市公司半年报预告还不能全面反映行业业绩的结构性变化,但从已知信息看,中游制造业全面复苏尚待时日;4万亿政府投资对业绩的拉动已经开始体现在建筑建材(水泥等)行业半年报预告中,其结构性行情值得期待。

“补缺”后:大盘、风格、热点趋变

笔者前期曾重点指出:相对于中小板指数,上证指数滞后的“补缺”行情是市场风格转换成功的重要市场机理。作为中级反弹的领先指数,中小板指数目前在“补缺”后陷入滞涨,而代表大盘蓝筹股的上证指数加速“补缺”。上述分类指数的运行现状给予我们两点重要的市场启示:首先,由于去年“6·10缺口”代表了市场中期的受套密集区,因此大盘在3300点附近大幅震荡难免。虽然“补缺”后并不意味反弹结束,但笔者认为本轮反弹将在缺口附近或上方完成主要的空间幅度。其次,“补缺”完成,意味着前期市场风格转换的内在机理已经实现,“补缺”后的震荡将蕴涵着市场风格或热点转换的要求。因此笔者建议:规避在3300点附近金融、地产股面临的滞涨风险。

在大盘“补缺”震荡的过程中,市场热点可能向两条路径转化:1、在5月初进入逆势调整的主题类个股有望获得资金的回流;2、随着时间推移,处于行业复苏预期时间序列后段的行业,以及半年报预期提升估值空间的行业有望形成补涨,如钢铁、航运、建筑建材等行业。

总之,去年“6·10缺口”可以视为今年市场驱动力由估值回归向盈利驱动的转换点。主板IPO拉开帷幕不改市场流动性充裕,中期业绩的同比下降对市场难以形成实质性的冲击,因此大盘短期内仍将逼空上涨。虽然“补缺”后并不一定意味反弹结束,但在此过程中回避大盘短期震荡与热点转换的风险是必要的。以目前进程看,这一过程将发生在7月中下旬。

相关链接:

- 6月大盘股指数首度跑赢中小盘 2009-07-07

- 深证100指数再现魅力 跑赢大盘 2009-07-07

- 下周大盘还会开创新高么 2009-07-03

责编:程振宏