瀵逛笉璧凤紝鍙兘鏄綉缁滃師鍥犳垨鏃犳椤甸潰锛岃绋嶅悗灏濊瘯銆�

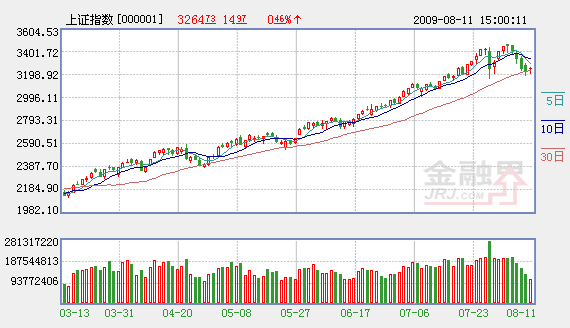

近期A股市场受宏观微调言论影响,出现调整走势。昨日公布的7月份经济数据并没有给市场带来太多的惊喜。在没有新的超预期因素出现前,预计市场将转入震荡整理,投资热点有转向小市值股票的迹象。

市场缺乏新的激励因素

6月之后A股市场强势表现主要基于三个因素,即超预期的信贷投放、超预期的经济复苏及股市政策的稳定。目前这些因素都出现一些变化,尽管仅是微调,但仍对投资者心理预期形成影响。

在今年前5个月新增信贷大幅增长的背景下,6月份新增信贷超过1.5万亿,大幅超越市场预期,也引发宏观货币政策微调。此前央行发布的《第二季度货币政策执行报告》中明确提出,“要坚定不移地继续落实适度宽松的货币政策,根据国内外经济走势和价格变化,注重运用市场化手段进行动态微调”。尽管近期各部委高官一再强调保持货币政策适度宽松,但对信贷微调的措施出台仍相当密集,如重启一年期央票发行、重启惩罚性的定向央票、降低交叉持有次级债折算资本金的比例、防止信贷资金违规进入股票市场等,这些都给予了市场有关资金供给将收窄的利淡预期。

昨日央行公布的数据显示,7月份新增贷款3559亿元,已低于市场预测的4000-5000亿水平。上半年由信贷大量投放而形成的流动性过剩局面或将逐步改变,未来股市的流动性主要来自于居民储蓄活期化和国际热钱。7月份M1同比增长26.37%,比上月末高1.6个百分点,显示储蓄正在活期化,7月份新增基金开户数达到41.42万户,较6月份猛增52.34%,但这仅为2007年高峰时期的一成左右,表明储蓄资金大量入市还需要有个累积的过程。

另外,国家统计局数据表明,中国经济仍处于复苏进程之中,但并没有超预期。7月份工业增加值较上年同期增长10.8%,1-7月城镇固定资产投资同比增长32.9%等数据低于路透社调查的中值。7月份CPI同比下降1.8%、PPI下滑8.2%,较上月同比降幅扩大。虽然有翘尾因素的影响,但制成品的终端价格疲软及上游工业品价格的下滑,显示企业的盈利前景仍不太明朗。

二季度以来,房地产、金融、煤炭、有色、钢铁、化工等板块相继轮涨,是基于对经济超预期的复苏,而目前的股价已隐含市场较乐观的预期。截至昨日,剔除负值A股市场静态市盈率为28.06倍,市净率为3.64倍;不剔除负值则分别达到33.1倍、3.68倍;以09年动态估值来看,目前A股市场也达到25倍PE,隐含今年上市公司10%以上盈利增长。虽然与历史相比,A股估值并没有过分高估,但相对于中期业绩而言,周期性行业估值已相当高,未来盈利是否有超预期出现,是股价能否继续上行的关键,而这需要时间来验证。

前期股指逼空上行,引来市场关于股市是否存在泡沫的讨论。尽管主流媒体并没有认同泡沫论,但监管层已开始警惕泡沫的形成,最直接的表现在IPO发行节奏明显加快。6月份新股开闸以来,已发行或待发的达到16只,仅8月上旬已达到5只,而关于中国移动、中海油等红筹股回归A股传闻也甚嚣尘上,这对投资者心理上形成一定压力。

市场转入震荡整理

尽管经济复苏进程仍在进行之中,但是政策面的微妙变化已让投资者陡增了不少的不安。

本轮上涨动力基本源于预期,由于预期对中国经济将率先全球经济复苏,A股先于其他市场反弹,并且周期性股票表现可圈可点。但是,同样预期的波动也会影响到股价,譬如房地产行业。从全国来看,住宅依然热销,上海浦东星河湾开盘当日成交40亿元,创下中国楼市新纪录。同时,已公布中报的房地产上市公司显示现金流大幅增加,但由于市场担忧房地产政策微调,资金依然不断流出地产股。

因此,当宏观经济面及上市公司基本面未能印证前期的乐观预期之前,预计后市将维持震荡整理走势。在此阶段,市场热点将转入中小市值股票。一类是业绩增长较为确定的行业,7月份社会消费品零售同比增速比上月加快0.2个百分点,保持稳定增长态势,对医药、百货零售、信息设备、食品饮料等行业形成利好;一类是题材和概念股,如国家产业政策支持的新能源、智能电网,地方政府支持的上市公司资产重组等。

机构来源:南京证券

相关链接:

- 沪指微涨终结5连阴 酒类股表现抢眼 2009-08-11

- 皮海洲:股市维稳为何缺少证监会的声音? 2009-08-11

- 沪指险守3200 短线酝酿反弹 2009-08-11

- 两市交投清淡 沪指勉强终结五连阴 2009-08-11

- 央行金融时报发文:宏观政策仍支持股市健康发展 2009-08-11

- 股市误把“维稳”当下跌借口 2009-08-11

责编:张福伟