对不起,可能是网络原因或无此页面,请稍后尝试。

����Ϊ�������Σ�����ҹ����õij����ȥ���°����������ҹ�����ʵʩ���ʶȿ��ɵĻ������ߡ�������ԣ�������Ի��������dzֿ϶�̬�ȵģ���������Ҳ�ȽϺ��ʡ�Ȼ����δ�����羭�ú��ҹ����ó������͵Ŀ����Էdz���δ���ҹ������������ڼ������֡��ʶȿ��ɡ�ͬʱ���нṹ��������DZ�ڵ����ͷ�����ǰ������Ӧ��������δȻ��

����һ����������ƫ�����Ļ������߶��ȶ��г�Ԥ�ڡ����ƾ����»�������û

������Խ���Σ����Ű�;��ô���»��IJ������棬�ҹ�����Ѹ��������Ӧ���ڡ���ȭ�졢��ȭ�ء��ĵ���˼·�£�ǰ4�»����Ŵ���������������¼���Ӹ��־������ݱȽϿ���Ŀǰ�������߿�˵������ƫ�ڻ������ھ�����������˥�˵ķdz�ʱ�ڣ�ʵ�п��ɻ��������DZ�Ҫ�ģ��������ȶ��г�Ԥ�ڣ����ƺ�۾����ڶ����ڵļ����»���

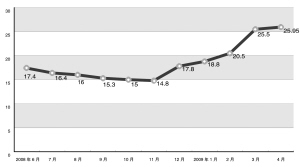

����1������ǰ4�»��ҹ�Ӧ������ˢ���˶����¼��

�����ڡ��ʶȿ��ɡ���������ָ���£�1-3����������ֱ�Ϊ1.62��1.07��1.89����Ԫ��ͬ�ȷֱ�����103%��24.17%��667.97%��4�·ݴ�����������������Ż�������Ȼ�ﵽ5918��Ԫ��ͬ�ȶ���1229��Ԫ��ǰ4���ۼ�����Ҹ����������5.17����Ԫ����������ȥ��ȫ��4.9����Ԫ�Ĺ�ģ������Ҳ�����˽���5���ڵļƻ�Ŀ�����ޡ���֮��Ӧ���ǣ��������(M2)����Ҳ��ʼ������4��ĩM2���ٴﵽ25.95%����Զ������17%��Ԥ��Ŀ�꣬�����ݲ���ˢ�����й����������¸ߣ��ڹ�����Ҳ�����ڶ�����������ɫ�е�32.4%��Σ����������������ŷԪ��M2���ٷֱ�Ϊ10.1%��7.2%��

����2��ǰ4���Ŵ���������������۱�Ȼ�Ժ���ʵ������

����ǰ4���Ŵ����������������������ҹ����������е���Ҫì�ܾ����ġ������Ŵ��������������ͨ��ѹ���Ӵ��������ȷ��գ���Ŀǰ�ҹ���������ѹ����δ�и����Ի��⣬��δ�γ��ȶ�����̬�ƣ�����������߲����ڷdz�ʱ�ڲ�ȡ�dz�֮�ߣ��ͻ������ѵ���ʱ����δ�������Ĵ��۽�����

������Σ��Ŵ����������л���ʷǷ�˵����⡣����ȥ��ǰ������һֱʵ�дӽ��Ļ������ߣ����������ʵ��ſ�������˵�ǶԹ�ȥ�������ߡ���������һ�ֶԳ�Ͳ����������Ŵ���������Ҳ����һ���ġ��������ɷ֣�һЩ���е�����2009����꣬���ܻ��̨���Ŵ��Ŀ������ߣ�������������ǰ�����Ŵ������д����ģ������ǰΪ���ز��������г���ů��Ԥ�������ȡ�һ����Ʊ���������Ŵ���ռ�нϸߵı��������д��ڵ������ɷ�Ҳ���ܿ�����Ŵ���Ͷ������ˮƽ��

��������Ŵ�������������һЩ����ļ��������ء���ҵ���еĴ�����һ����һ����һ������ߣ�����һ������һ������������ߣ�����һ���̶�������ҵ�����ڼ�ĩͨ��������������ȡ���ߵ��г��ݶ�������йأ���4�·���������ֻ��5918��Ԫ�����3�´�����١�һЩ������Ŀ������Ҳ��Ҫ������һ���ȣ�ǰ��������Ͷ�ʷֱ�ﵽ1040��Ԫ��1300��Ԫ��Ϊ����Ͷ�������Ŵ��ʽ��������������DZ�Ȼ�������ƽ��ĵ���������Ͷ���ܼ�ֻ��700��Ԫ���ɴ��ʽ�������ȻҲ����١�

����3�����ɻ��������������ͼ�Ӱ����۾��ö�����ֹ������

���������������ҹ����Ŵ�����������Ч�������г����ģ��������ʼ��PMI��Ͷ�ʡ������г��Ⱦ������ݳ��ֻ����仯��

����һ����ȫ���̶��ʲ�Ͷ��ͬ������28.8%��������ͬ�ڼӿ�4.2���ٷֵ㡣�����������Ʒ�����ܶ�һ����ͬ������15.0%���۳��۸����أ�ʵ������15.9%��������ͬ�ڼӿ�3.6���ٷֵ㡣��ʹ�DZ���������ó���ݣ�Ҳ�к�ת�ļ���3�·ݽ�����ͬ�ȵ�����ǰ������������խ��������ó˳��ǿ�����������⣬�ɹ�����ָ��PMI�Ѿ�����5���»�������ģ���Ϲ�ҵ�������»�����������ŷ���յ���Ҫ����������̽�����Բ�ͬ���й��Ĵ�ָ�꿪ʼ���Ȼ�ů����Ҳ֧���˹�Ʊ�г�����һ�ֲ����ķ������Լ����ز��г�����ν��С��������

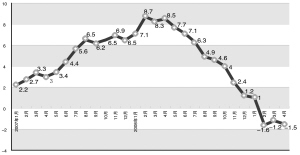

����4����۵���������խ��ͨ������ѹ������

�����ҹ�CPI��ȥ��2�´ﵽ�ߵ�8.7%���һ·�»������ҵ�������������ȥ���ļ��ȹ��ҹ���ʵ�С��ʶȿ��ɡ��������ߺ���۵Ĺ����µ��������Զ��ƣ��ڽ���2����۴ﵽ��͵�-1.6%��3�·ݻ�����-1.2%������������խ������4�·��ٴ��µ���-1.5%����Ҳû�е��ƽ��ڵ͵㡣���������ڼ���ͨ������ѹ�����淢���Źؼ������ã������й��ij���Ŵ�����������ش̼����й�����������г����ȶ��˾��ã�����Ҳ������ȫ�������Ʒ�г��ĸ��ա�

�����������ɻ������ߵ�DZ�ڷ�����ֵ�þ��������

�����ڹ��ʻ�������չˮƽ��������ߵȶ������������£�δ���й����ø��չ��̽��Ḵ�Ӷ�䣬������ڻ��ҹ�Ӧ���������Ӽ��������͡�ͨ��ѹ��Ӱ���£����п��ܻ�������ǣ��Ӷ�ʹ�ҹ��������ٵ����ͷ��մ�����ӣ����Ի���������Ҫ��ǰ������Ӧ��

����1�����羭���»�̬�ƻ�û�дӸ����Ϻ�ת

���������Ǵ���Ȼ��ǹ�ȿ������Σ����˥�����س̶ȿ�˵�ǡ�����һ�������δ�������������������ҵΪ������ʵ�徭�����࣬������ŷ���ձ��״�ͬʱ�������ؾ���˥�ˡ�����Ŀǰ�������ijЩָ���Ѿ����ֻ�ů�������羭��Ҫ�����߳�˥�ˡ������ȶ����չ������ңԶ��Ŀǰ������Ҫ�����������������ҵ�ɹ�����ָ��������������ָ��������ָ���ϳ��ֺ�ת������ӳ��ǰ����״����ָ�꣬�����ݿ�����ʧҵ�ʡ���ҵ������ָ����������ԡ�

����(1)����ʷ���鿴������Σ������ʱ�佫�������ꡣ�뱾�Ρ�����һ����Σ���е�һ�ȵ���20����30����Ĵ��������Ӻ���ʼʵʩ�����������ߣ������ÿ�ʼ������ת��ʱ����5�ꣻ�������������羭�ô�˥�˴�4-5��֮�ã������羭�������߽�����չ֮·������18��֮��ʱ������֧����Ͷ��ʵ�徭�ã�����Ծ��õ�����������ԡ����ͼ�Ӱ��������ǰ�������ҵIJ���֧���������ֻ���������Ͻ��ڻ����Ŀ�����ֻ�Ƕ����ڷ�ֹ���ñ�ø������Ծ������������������á�

����(2)���������ڳ�����һ�ֿƼ���ҵ�����Dz���ʵ�ġ����۷�����ʵ֤�о������������������뾭��Σ��֮���ȷ����ij�ֺ�ǿ�Ĺ����ԣ���ij�����������õļ������µ���ͷ��ʧ���������������õ�DZ�����Ӵ���ʱ�����þͻ��½�������Σ��������Դϡȱ��Լ���£�����������Ҫ�������������������Ͷ���������ߡ��ܱ���(J. A. Shumpeter)�ڶ��ʱ����徭�����������β�ҵ�����еļ�������֮����бȽ��о����ܽ�����˴��¨D�������ۣ����������Ǿ����ʱ����徭��ʵ�ַ��١�˥�ˡ������������ڹ��̵���Ҫ���ء���ʹ������������Ը�������ش�Ƽ����£����ǣ�������֤���Ƽ����顢�����ҵ���úʹ��ģӦ���ƹ��һ���׳�������������Ҳ��Ҫ����ʱ�䡣

����(3)���羭�õĻ�ͷ��������ȱ���������������ڶ�����������������������˳����Ҫ�����������⾭�ã���ʵ�徭����������������Ʒ�������ġ��������⾭��ȥ��ĭ���ij������룬�������⾭�õķ�����ڱ�Ȼ��Ӧή��������ʵ�徭����������Ҫ��һ��ȫ���������ת���Ϊһ���������Գ��ھ������Ĺ��ң���δ���൱����ʱ����Ҳ����̫��ʵ��������Ӥ�������������˿�2005���Ժ�½���������ݽΣ�Ŀǰ65�����ϵ�������ռ�������˿ڵ�12%���Ѿ�����������ᣬԤ��2030����һ�������ﵽ30%���ϡ�������Ĺ�����붯�ô�������Ͻ������ʱ������Ͷ���ʽ�����Զ�ȱ�����ƾ���������

����2������ͨ��Ԥ�ڣ������г�������Ʒ�۸���ٻ���

����Ŀǰȫ����Ҫ���������һ�µ�ʵ���ˡ��������ɡ��������ߣ������˴�Ҷ�δ�������Ի��ұ�ֵ��ͨ�����͵ļ����ǣ�û����һ�ֻ��ҿ��Գ�Ϊ��ȫ�ıܷ�ۣ����������ٻ����ʲ�������ʵ���ʲ��ͳ�Ϊ��ҵ�һ��ѡ������Ʒ�۸�����������⡣�Խ��������������ͭ���Ѿ����dz���35%������۸��ۼ�Ҳ������19%�������2����Ѯ���µIJ���34��Ԫ�Ľ��ڵ�ֵ��ȣ�5��ĩ�����ͼ��Ѿ��ﵽ66.64��Ԫ��3�����µ�ʱ�䷭��һ����

��

������ӣ�

- �г��ּ������������� ������ǰ���� 2009-06-09

- ������Լ���⾭�û�ů 2009-06-09

- 12λѧ�������°��� �й����á���8������ 2009-06-09

- ������������:ȫ�û����߹��ʱ�� 2009-06-09

- A�������� IPO�뾭������˫�ؿ��� 2009-06-08