财经新观察丨数说上市股份行三季报:招行浦发表现亮眼 行业基本面改善

原标题:

央视网消息:日前,上市银行陆续披露2024年三季报。股份制银行方面,A股9家股份行前三季度共计实现营业收入11482.42亿元,同比下降2.49%;共计实现归母净利润4032.84亿元,同比增长0.85%。

从单个机构来看,兴业银行、中信银行、华夏银行、浙商银行4家银行在前三季度实现营收同比增长,其中浙商银行营收同比增幅最大,达5.64%。5家银行营收下滑,平安银行同比降幅最大,为12.60%。

盈利方面,6家股份行实现正增长,浦发银行同比增速最快,实现归母净利润352.23亿元,增长25.86%。3家银行净利润负增长,民生银行下滑最快,归母净利润较去年前三季度减少了9.21%。

制表:央视网财经

整体来看,前三季度A股9家上市股份行业绩呈现出分化态势。中信银行、华夏银行和浙商银行三家实现营收净利润“双增”,而招商银行和民生银行则出现了营收净利润“双降”。业内人士指出,随着银行营收净利修复,息差降幅收窄,负债成本优化效果正在逐步显现。同时,财政货币政策逆周期调节加强,促进经济持续回暖,行业基本面积极因素累积。

浦发银行高歌猛进 招商银行继续领跑

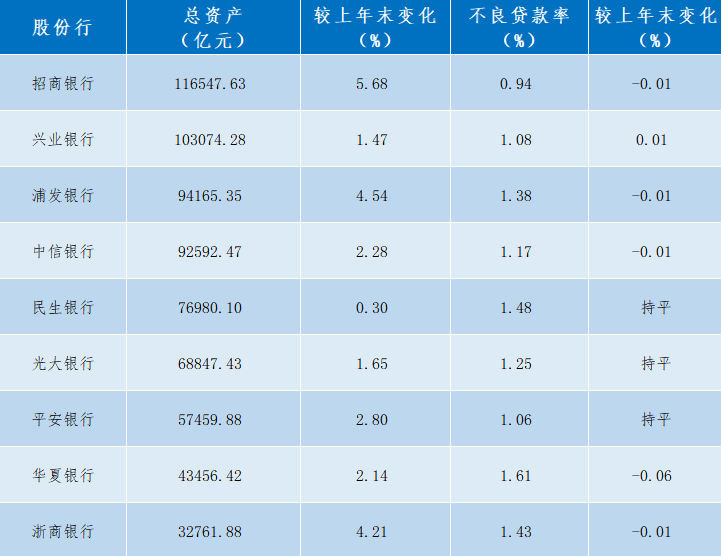

从总资产来看,9家股份行在今年前三季度均实现了资产规模稳步增长,合计总资产达到了68.6万亿元,较上年末增长2.86%。

招商银行前三季度较上年末增长幅度最高,达到5.68%。浦发银行和浙商银行分列第二、第三,增长4.54%和4.21%,而剩余股份行增长幅度低于3%。

制表:央视网财经

值得一提的是,继半年报超越中信银行后,浦发银行的资产规模在三季报末继续领先中信银行。同时,该行在净利润增速方面也是一枝独秀,从去年同期的280亿增长到352亿,增幅25.86%。招商银行业绩表现亦较为出色,营业收入和资产总额两项指标在9家股份行中领先。

按照资产排位,今年三季度末,招商银行资产规模继续排名股份行第一,资产总额为116547.63亿元;第二名为兴业银行,总资产为103074.28亿元;第三名为浦发银行,资产规模94165.35亿元;紧随其后的是中信银行,总资产为92592.47亿元;第五名为民生银行,总资产为76980.1亿元。余下依次是光大银行(资产总额68847.43亿元)、平安银行(资产总额57459.88亿元)、华夏银行(资产总额43456.42亿元)、浙商银行(资产总额32761.88亿元)。

资产质量方面,今年前三季度,9家上市股份行不良贷款率整体较为稳定,仅兴业银行一家微增,其余8家机构不良率较上年末均持平或有所下滑。

财报数据显示,前三季度兴业银行不良贷款率为1.08%,较上年末增长0.01个百分点。民生银行、光大银行、平安银行的不良率分别为1.48%、1.25%和1.06%,与上年末持平。招商银行不良贷款率最低,为0.94%。华夏银行的不良贷款率最高,为1.61%。

息差普遍承压 利息净收入增长乏力

从前三季度数据来看,上市股份行的利息净收入继续承压,普遍呈现增长乏力的态势。9家股份行中,共有7家银行出现利息净收入同比下滑。其中降幅最大的是平安银行。

截至三季度末,平安银行利息净收入同比下滑20.60%,录得725.36亿元。光大银行利息净收入规模略高于平安银行,为725.90亿元,但也同比出现两位数幅度的下滑。招商银行的利息净收入规模为1572.98亿元,较去年同期下降3.07%。华夏银行、浦发银行、民生银行、浙商银行四家机构利息净收入分别下滑8.15%、4.78%、4.49%、1.01%。

此外,另有2家银行实现利息净收入正增长,分别为兴业银行(2.39%)、中信银行(0.67%),分别录得1115.87亿元和1099.71亿元。

制表:央视网财经

利息净收入增长乏力背后,是行业面临息差收窄压力。10月份,央行公布的贷款市场报价利率(LPR)为1年期LPR为3.10%(前值3.35%),5年期以上LPR为3.60%(前值3.85%),均较此前下降0.25个百分点。这是今年以来LPR第三次下降,也是降幅最大的一次。

业内人士认为,上市股份行净息差收窄,是贷款市场报价利率(LPR)接连下调、存量按揭利率调整、信贷需求不足、存款成本相对刚性、资产收益率不佳等多重原因导致的。

从净息差来看,9家股份行继续承压。平安银行息差降幅较大,同比下滑54BP,净息差为1.93%。浙商银行降幅排名第二,同比下滑30BP至1.80%。华夏银行、招商银行、光大银行息差分别同比减少27BP、20BP、22BP至1.60%、1.99%和1.55%。

不过,多家股份制银行前三季度的净息差相较于上半年的降幅已经出现收窄趋势。例如,招商银行副行长彭家文便在该行2024年三季度业绩交流会上表示,预计明年净息差持续承压,但降幅要好于今年。

政策发力 行业基本面迎来改善

截至11月11日收盘,A股9家上市股份制银行的市净率均低于1倍。长期“破净”意味着,银行股通过定向增发进行再融资等方式补充资本的渠道受阻。鉴于当前商业银行净息差进一步收窄,机构补充资本需求较强,推动资本金顺利“补血”有利于保障银行可持续经营和支持实体经济能力。

10月12日,国务院新闻办公室召开新闻发布会,财政部有关负责人表示将陆续推出一揽子有针对性增量政策举措,包括加大力度支持地方化解债务风险,发行特别国债支持国有大型商业银行补充核心一级资本,叠加运用地方政府专项债券、专项资金、税收政策等工具,支持推动房地产市场止跌回稳等。

11月8日,十四届全国人大常委会第十二次会议审议通过了近年来支持化债力度最大的举措——增加地方政府债务限额6万亿元,用于置换存量隐性债务。共同发力的化债政策还有:从2024年开始,连续5年每年从新增地方政府专项债券中安排8000亿元专门用于化债,累计可置换隐性债务4万亿元;2029年及以后年度到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。

在此背景下,多家机构表示看好银行板块配置价值。机构研报指出,财政政策逆周期调节力度加大,三项隐债化解政策的推出,有利于地方政府轻装上阵、高质发展。通过置换方式大规模化解隐债,强化新增债务管理,对银行业影响正面积极。政策拐点下,银行基本面积极因素积累,业绩修复、资本补充继续支撑银行红利属性。(央视网记者 赵子牛)

正在阅读:财经新观察丨数说上市股份行三季报:招行浦发表现亮眼 行业基本面改善

正在阅读:财经新观察丨数说上市股份行三季报:招行浦发表现亮眼 行业基本面改善