对不起,可能是网络原因或无此页面,请稍后尝试。

ͨ��Ԥ�������������̹�

������̩����֤ȯ�о�����2006��5������A���г����������δ�С�̷���ֻ���������ΪӰ���С�̹ɷ��ת���Ĺؼ����ذ�����۾���Ԥ�ڣ�ͨ��Ԥ�ڣ���С����Թ�ֵ����ʵȣ��������ֲ�����ϵ�������·��л�����������̹�����֮��Ҳ���ޱ�Ȼ��ϵ��С�̹�ҵ����Ժ�۾��õ��Խϴ������������ʽ�����С�������������ȴ��̹�������ԭ�������г��Ĵ��̹ɶ�����Դ����ʲ����Ʊ��ͨ��Ԥ�ڵ��������������̹������������ͬʱ����С����Թ�ֵ������Ǵ�����ǰ���������е�һ�������������Ϊ����ǰ�г��Ͼ��ø���Ԥ�����ڣ���ͨ��Ԥ�����£�ͬʱ��С����Թ�ֵ��۽ϸߣ�������֧�ִ��̹������������

������ָ�����Ȳ�����

������ԭ֤ȯ�о�����������ΪA����1664�㿪ʼ�ķ���������δ�����������������֮��ָ���������Ȳ��������������ָ�����Ƿ���������ų��������̨��Ӧ�ĵ��ش�ʩ��

����С�̹ɾ�����������ij���֮����һ���Ļص�ѹ������Զ��ԣ���������ɱ������Ϊ�ȶ�����ֵˮƽҲ��Խ�Ϊ����������Ͷ���߷��ע������Ƚ�ȷ�����Ƿ���Խ�С������ɵ�Ͷ�ʻ��ᣬ��Ҫ����ó���ۡ�ʳƷ���ϡ���������������ɡ����ڸ��ջ��ǽ��Ե�Ͷ�����⡣ͬʱ�������ʵ���ע���а�顢��·�����Լ���������IJ��ǻ��ᡣ���⣬��Դ��Ʒ�֡����ܻ����Լ����ز���飬������ڼ�����ע��

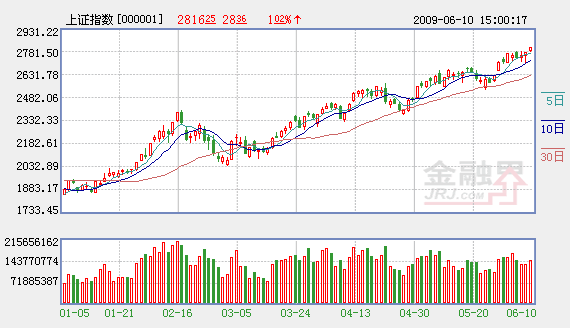

����3000������Լ���

������ҵ֤ȯ�з����ģ����Ƕ���A���г���6��7�³���䣬8�·������ٷ����°����ʲ���ĭ���Ĵ����û�иı䡣��Ϊ��5�·������䳬Ԥ�ڣ����ǹ�ָ�ϵ�3000���ѻ�����ӳ������������Ҫ�µĶ��������ǵ����Թ�ֵ���ա���Ԫ���������걨ҵ����IPOѹ���ȣ����ǽ���6�·�3000�����ҽ��Լ��֣��ȴ�8�·����������������¶��������������¹����������ʽ𡢷��ز��¿������ݳ�Ԥ�ڡ����������һ����Ծ���������ü��ס�ȫ���ʲ���ĭ�ļ����һ�����Եȣ�ʱ���ٿ��������볡��

�����г������Ϲ����ʴ�

��������֤ȯ���Ʋ���������۲죬������Ȼ���ڴ�������ɵĴ����³�����2800�㣬��û��һζ������Ȩ�ع�����ָ���������г������幥����������תǿ��������Ϊ���ڸ�����Ծ������£��г������Ϲ��Ŀ����Խϴ��Ӽ����Ϸ��������ڹ�ָ�Ƿ��Ѿ��ϴ��г������˽����Ը�Ƚ�ǿ�ң�ͬʱ���������̵����ո߿���ȱ��Ҳ��ָ�������µ�ǣ����

����������ԣ����̽�����ǿ����֡������ϣ�����Ԥ��δ���������ǵĶ�������Ҫ�����ڵ�����־��в��Ƕ�����������Ʊ����ǣ���������µ���������������ǰ��ʱ���Ƿ��ϴ�Ĵ�������ɡ����������жϣ����ǽ���Ͷ���߶��ڹ�ע���в�������ķ����豸������Դ���������ɣ������Ƿ��ϴ�Ĵ���������ʵ����֡�

������ţ�е������Ѿ�����

��������֤ȯ����2009��ʣ��ʱ�������Ԥ�Ʒ���ƫ���������ʽ���ǿ����������������������߳�̨�Լ�ӯ�����Ƶ����أ�������Ͷ�����������������⣬������Ϊ������һ�ִ�ţ�еIJ��������Ѿ����£������ڵĵ����ʻ�����������ˣ�������Ϊ�ⲿ����ĸ����Լ��Բ��ܹ�ʣ���ǵ�����������һ�ִ�ţ�е��Ⱦ�������

����������ȫ��������й����ⲿ������Ȼƣ����������Ϊ�ڹ�ֵ�ϸ�����£�������Ϣ�Թ�ֵ������Ӱ����ܴ���������Ϣ��������Ϊ��MSCI�й�ָ������11���������ռ䡣�����趨2009��ĩ��MSCI�й�ָ���ͺ�������ָ�������H��ָ������Ŀ��ֵ�ֱ�Ϊ60��12,000���ֱ��Ӧ11����13�������ǿռ䡣2009��֮������Ԥ������ȫ�������ĺ�ת�������ڸ������л��ᡣ������������Ϊ��ӭ����һ�ִ�ţ��֮ǰ��Ͷ��������Ҫ���������֡�

��

������ӣ�

- CPI�»��ٳɴ����˷ܼ� ������ 2009-06-11

- ����ɲ������黹������ 2009-06-11

- ���ȵ���ս���� ��������½�? 2009-06-11

- ��������������� ˭����һ���ߴ��մ� 2009-06-11

- ����֧�� ʮ�������ƴ���(����) 2009-06-11

- ���������� ST�ɳ������� 2009-06-11

- ����������������������б 2009-06-10

- �����:���̱��������ٴμӴ� 2009-06-10

��ࣺ�����