瀵逛笉璧凤紝鍙兘鏄綉缁滃師鍥犳垨鏃犳椤甸潰锛岃绋嶅悗灏濊瘯銆�

山东海龙(000677)公布的09年中报显示,公司报告期内实现销售收入14.30亿元,同比下降8.04%,实现利润总额3144.3万元,同比下降61.77%,实现归属于母公司的净利润2352.08万元,同比下降61.11%。综合来看,公司二季度繁荣盈利恢复情况好于预期。

根据公司一季报,母公司一季度亏损3925.7万元,而半年报的净利润则为2352.08万元,说明二季度母公司净利润在六千万以上,盈利恢复情况超出此前市场的预期。我们认为公司盈利恢复的主要原因是粘胶短纤的收入超出预期。虽然短纤毛利率由上年同期的19.9%下降到15%,但考虑到一季度亏损,二季度粘胶短纤的毛利应该在25%以上。从粘胶短纤的价格走势来看,5月份开始公司的普通粘胶短纤才真正开始盈利,我们认为上半年粘胶短纤相对较高的毛利中有相当一部分来自差异化产品的贡献。

从公司的中报来看,公司的三项费用有所增加,好在库存商品减值准备冲回2097.59万元。上半年公司销售费用同比增长48%,管理费用同比增长17%,合计1930.88万元,库存商品减值则冲回2097.59万元,否则公司上半年盈利可能被大大压缩。

公司三季度的盈利很可能会好于二季度。由于公司的粘胶短纤产品在质量和销售上有一定优势,其产品一般有一定溢价。目前市场粘胶短纤价格已经由16000元/吨下降至15500元/吨,但公司的粘胶短纤产品价格仍维持在16000元/吨,其价格的下降速度远远低于预期。由于三季度后半段粘胶短纤需求将重新走强,其价格可能将迎来新一轮的上涨,因此我们认为其盈利的三季度将好于二季度。

行业的新产能释放对粘胶市场冲击不大。2009年三季度及四季度、2010年一季度,包括山东海龙、澳洋科技、赛得利、富丽达等在内的粘胶短纤生产厂家将有近30万吨的新增产能释放。我们认为新增产能对市场将有一定影响,但影响不大。这主要是目前的纺织出口仍维持在同比-10%左右,一旦经济复苏,出口重新转为正值,将在较大程度上提高如粘胶短纤这一类的小品种纤维的需求。棉花种植面积下降所引起的棉花产量不足及棉花价格上涨,也将在很大程度上提高粘胶短纤的需求。

差异化产能对今后业绩的推动值得关注。7月9日公司4.5万吨的差异化粘胶纤维生产线已正式开车,从公司的在建工程项目来看,公司还在进行4.5万吨黄麻浆纤维生产线改造项目。由于差异化纤维的毛利较高,我们认为,应密切关注其对公司今后业绩的推动作用。

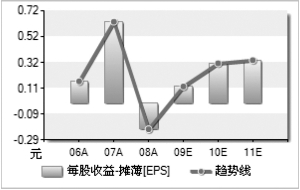

综合以上分析,由于粘胶短纤需求势必先于实体经济复苏,我们调高公司2009年的业绩预期至0.25元,维持公司2010年0.50元的盈利预测,并维持公司“买入”的投资评级。

最新评级 目标价区间 研究机构 研究员 日期

持有 国金证券张斌 2009-7-16

中性 6.9 国泰君安 任静 2009-7-16

谨慎推荐 东北证券邵振华 2009-7-16

买入 7.8 中银国际 陈恬 2009-7-16

买入 10 东方证券杨云 2009-6-30

推荐 8.00-10.00 国信证券方军平 2009-6-1

中性 申银万国王立平 2009-4-16

增持 6 安信证券 方峻 2009-4-16

相关链接:

- 山东海龙(000677): 产品差异化利于后续业绩 2009-07-22

- 业绩题材共舞 券商板块加速 2009-07-22

- 风神股份:业绩符合预期 重点关注 2009-07-21

- 中信海直:业绩高增长 上升通道清晰 2009-07-21

- 券商最新推荐个股一览 2009-07-20

- 攻势不减沪指再创新高 个股分化操作难度加大 2009-07-20

责编:刘慧