�����������һ�����ۣ����̳н�ǰ�յ����ٶ��´죬�����������֤ȯ��600030������Ԫ֤ȯ��000728����ȯ�̹�ͻȻ�����Ϲ�������һ���̼���ȯ�̹ɺ��������ڰ����ǿ������ָ���ٴη��죬�����˾�����ת����ָ�ػ�3000�㡣��ô��ȯ�̹�����پ���������ԭ�ɾ������ڣ�

������ҵ�������Ͷ��ҵ����Դ

����������ҵ��28�ҹ�˾��23��ȯ�̳����������̵ķֲ���ɢ�����д���ȯ�̣�Ҳ����Сȯ�̡�����֤ȯ����֤ͨȯ��600837����ƽ��֤ȯ������֤ȯ��600109������Ԫ֤ȯ5��ȯ�̸��Գ�����2�Ҵ�ҵ�幫˾���ܶ�Сȯ�̳���ҵ����ҵ��ҵ����ȿ��ţ�ͬʱ����ҵ��ij����Ѳ����͡���������Ŀ��ȯ�̣�����ij�����Ҫ��������һЩ��С�幫˾��

���������������е�10�Ҵ�ҵ�幫˾Ϊ����������ȯ�̵����������̵Ĺ�˾���5�ҡ����У���Ԫ֤ȯ����֤ȯ�ֱ������ҹ�˾���������̣���Ԫ���������Ϻ��Ѻ��������������֤ȯ�������Ǻ������ӡ�����ҩҵ������ȷ���ķ��мۼ��㣬Ԥ��ļ���ʽ������ֱ�Ϊ7.07��Ԫ��7.85��Ԫ����������������ֱ�Ϊ4721��Ԫ��4478��Ԫ���ֱ�Ϊ������ȯ��2009���ϰ������ҵ�������2.25����2.10��������֤ȯ����������̩�����������̣�����ȷ���ķ��мۼ��㣬Ԥ�Ƴ��ʶ�Ϊ18.33��Ԫ�����������ʣ������������ã�2.5�����㣬Ԥ�Ƴ�����������ԼΪ4583��Ԫ��ԼΪ����֤ȯ�����ϰ���������õ�7.8���������弰��С�幫˾����������������£���ҵ����Ƴ�Ϊȯ��Ͷ��ҵ��������ṩ���µ���Դ��

������ҵ�������������Ϊȯ��Ͷ��ҵ������������룬ͬʱ�Դ�ҵ���г�Ϊ���壬������չֱͶҵ���ؿ�ӯ�����������Ըı����ȯ���Դ�ͳҵ��Ϊ��������Է��� �ķ�չģʽ����������ˮƽ�ͺ��ľ�������

����15���ʸ�ȯ�̴�����Ŀ�ḻ

��������ȯ��Ͷ��ҵ���ž����Ӵ���������ҵ�������˱ȽϷḻ��������Դ����ҵ����Ƴ����ḻȯ��ֱͶҵ����˳���������ʹ��Щȯ�̻�������ֱ��Ͷ�ʣ�����ȯ�̿�չֱͶҵ���һ�����ơ�

����Ŀǰ������15��ȯ���Ѿ����ֱͶ�Ե��ʸ�����֤ȯ���н�˾��2007���ø��ʸ�֤ͨȯ����̩֤ȯ�����֤ȯ��601788�����㷢֤ȯ����̩����������֤ȯ��ƽ��֤ȯ��2008���ø��ʸ��������ʡ������������Ԫ֤ȯ������֤ȯ��000783��������֤ȯ������֤ȯ�ڽ�����ֱͶ�Ե��ʸ�

����Ŀǰ���ѻ��ֱͶҵ���Ե��ʸ��ȯ�̴��Ѿ�����ֱͶ�ӹ�˾���Ҵ����˲�����Ŀ�����磬�㷢�ŵ�ֱͶ��˾����������о�������Ŀǰ�ù�˾��Ͷ����Ŀ����10����Ͷ�ʽ��ӽ�2��Ԫ��ƾ�����õ�������ϵ����������ȡ������С��Ŀ������֤ȯӵ���걸��ֱͶҵ��ƽ̨����ʯͶ���������ʽ�Ͷ����껻���Դ�����ŵز������ͽ����Ȼ�����͡��������ɻ����˵ȶ��������Ŀ��������Ŀ�����걨IPO��

��������֤ȯ�������������������ܹ�ģ��60��Ԫ����Ͷ��11.67��Ԫ������0.67��Ԫ���ڳ���������ҵ���������˾����������о�������Ŀǰ�û�����Ͷ������13��Ԫ����֤ͨȯͨ���бȻ����������Ҳ�����˷ḻ��ֱͶҵ���顣�бȻ���ĿǰͶ�ʵ���Ŀ�У����ݿ�ҵ��002155�����ƺ�������002182�������Ƽ���002202���������ã�002206��4�ҹ�˾�Ѿ����У�����16��δ���У�����7���������С�

��������ֱͶ����ʮ�ֿɹ�

����ֵ�ù�ע���ǣ�������28�Ҵ�ҵ�幫˾���е��������������������ȯ��ֱͶ����������֤ȯֱͶ�ӹ�˾��ʯͶ������˾ֱͶ����̩�������������ҹ�˾����֤ͨȯֱͶ�ӹ�˾��ͨ��ԪҲ�������������ӷ������������У�����ֱͶҵ���������ʮ�ֿɹۡ�

��������¶������֤ȯȫ�ʿعɵ�ֱͶ�ӹ�˾��ʯͶ����2009��5����13.2Ԫ/�ɵļ۸��Ϲ�������̩��210��ɹ�Ȩ��ռ�䷢��ǰ�ܹɱ���2.2������Ͷ�ʶ�Ϊ2772��Ԫ��������̩����ȷ���ķ��м�58Ԫ���㣬��ʯͶ��������Ȩ���г���ֵΪ1.22��Ԫ�����渡ӯԼΪ9400��Ԫ��Ͷ�ʻر�Լ2.4���������������ɻ������Զ�����˾����ʯͶ�ʳ���320���Ȩ��ռ����ǰ�ܹɱ���6.96�������ü���8Ԫ/�ɡ�

������֤ͨȯȫ���ӹ�˾��ͨ��ԪͶ������˾������3�·���5Ԫ/�ɵļ۸������㽭�����ɷ�150��ɣ���IPO�۸�ÿ��20Ԫ���㣬�ñ�Ͷ���Ѹ�ӯ2250��Ԫ�����⣬��֤ͨȯ���ڸո�Ͷ�ʵ���Ԫ����������ɷݶ�������28���������еĴ�ҵ�幫˾�����С������㣬��֤ͨȯ��Լ�����������ҹ�˾�Ĺ�ȨͶ�ʺͳ�������9244��Ԫ�����롣����ֱͶ�ⲿ�֣���֤ͨȯ��Ͷ�������ʹ���������Լ�ߴ�6����

������Ȼ����ҵ����Ƴ�ʹ������ֱͶҵ����ǰ���ֵ�ȯ�̿�ʼ�����ջ�Ρ�������֤ȯΪ��������δ��ÿ����10��Ͷ�ʵĴ�ҵ�幫˾���У�ƽ��Ͷ�ʹ�ģ��2000-3000��Ԫ��Ͷ�ʻر�Ϊ2-3������ÿ���ܹ�����Ͷ������ԼΪ4-9��Ԫ����������������֤ȯÿ������Ϊ0.06-0.14Ԫ��ԼΪ2008��ÿ������1.10Ԫ��5��-13�������ܶ���������ֱͶҵ���������Ĺ���ռ����ȻƫС��������ֱͶҵ���ģ��������δ��ֱͶҵ���Ͷ�ʱ����������չ���ܹ�����С�弰�������еĹ�˾�������ܹ���չ���ں��ⷢ�еĹ�˾����չ�ռ�ʮ�־�

��������л����о�ָ��������Ŀǰ��ҵ�幫˾��ϡȱ�ԣ����ָ����潫����һ��ʱ�䣬�����Ŵ�ҵ�����еĹ�˾���ֱ࣬Ͷҵ��Ļر�����ع�20�����ҵij��������ʡ�����Ŀǰ����ȯ���о߱�ֱͶҵ���ʸ�ͬʱӵ��ȫ��ֱͶ�ӹ�˾��ȯ��Ϊ����֤ȯ����֤ͨȯ���֤ȯ�������ע���ǵij���Ͷ�ʻ��ᡣ

�����������������������ݴ������߸��˹۵㣬����Ͷ���߲ο��������������۵㣬������Ͷ�ʽ��顣Ͷ���߾ݴ˲������������Ե�����

������ӣ�

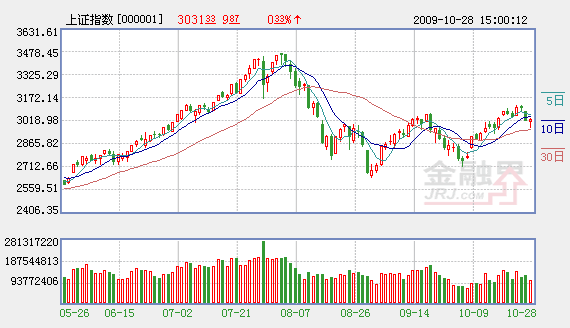

- ����:��������V�ͷ�ת 3000��ʧ������ 2009-10-28

- ���Ĵ����������ֳ��������� 2009-10-28

- ��Ⱥ��:���ط���Ԣʾ����������� 2009-10-28

- �г��������������ȵ����� 2009-10-28

- �������ᆰ����ת 3000���Խ������ͷ 2009-10-28

- ���л��з��� ����������δ��� 2009-10-28

��ࣺ�Ÿ�ΰ