����������õ����������������������ʧ��֮��������ϣ��֮����

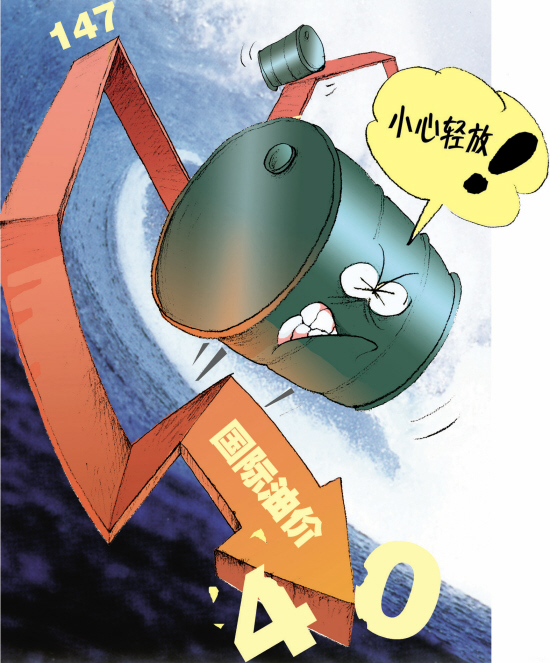

����2008���ǹ����ͼ����Ϸ���Ե�һ�꣺�ϰ���ڽ����������¸ߣ��°���Ѹ�ٵ�����4��͵㡣�������Ĺ����ͼۣ���ȫ�ø��ܡ���ľ�����������2009�꣬�����ͼ۽�������η���

ţ��ת���ı�������

����1��2�գ�ŦԼ�г�ԭ���ڻ��۸��״�ͻ��ÿͰ100��Ԫ��ء��˺��ͼۼ���������7��11�գ�ŦԼ�г�ԭ���ڻ��۸���ÿͰ147.27��Ԫ����ʷ���¼��

���������¸ߵ��ͼ����̵�ͷ���¡�9�·�����������ԭ���ڻ��۸�һ·�»�������ŷ���������ʷ�������ȵļ����������ͼ�18�����л���һ�ȵ���ÿͰ36��Ԫ�������������������͡�

���������е���ʷ���¼��ȣ��ͼ��ڶ̶�5������ÿͰ�µ���100��Ԫ���ϣ���˶̵�ʱ���ڳ�����˴�ĵ�����ʵΪ��ʷ������

���������ͼ���������ı������֡��������ϵ�仯��Ȼ��Ҫ��Ͷ�����ظ����������ͼ۴����������ơ�

����Ͷ�����С����ϻ��𡢶Գ�����Լ�������ʽ�����Ļ������dz�Ϊ��ȥ�����ƶ�������Ʒţ�еľ�������������˹����ѧ��һ�����������˹?��������8����˵����һ����Ҫ�ļ��������ļ�֤����ʯ�ͽ������ʵı仯��Ͷ����(����ڻ����ͶԳ����)����ռ����70%����7��ǰֻ��37%����

������2003���������й�ʯ������ռȫ��������������֮һ���й���Ϊȫ��ڶ�����Դ���ѹ�Ҳ�����ܵ���ȫ��Σ��Ӱ�죬��ʯ����Ʒ�����½�����ͳ�ƣ��й�11�·�ʯ�ͱ�������ͬ���½�Լ3.5%��Ϊ���������״��»����й�������½�Ҳʹ�ù����ͼ۷����ѶȼӴ�

�����ֻ�֮�࣬�г��Ķ�ͷ�ʽ�����ԭ���г�����ͷ�ʽ�ӿ�룬ԭ���г���Ϊ��ͷ��ʢ�磬�ͼ��ɴ˵�ͷ���²������С�

�������ͼ�ʱ��VS���ڻص�

�������������ľ���ǰ���÷����������µ�δ��ʯ������ͼ۸�Ԥ�ڡ�������Դ����Ϊ��2008��2009����ȫ��ʯ����������½����⽫��30�����״γ������������½��������������Դ����(IEA)��2009������ͼ�Ԥ�ڴ�ÿͰ110��Ԫ�µ���80��Ԫ�����֮�£�Ͷ�����ж�δ���ͼ۵�Ԥ�ڸ����ۣ����ּ����ѽ���2009������ͼ۵�Ԥ�ڴ�ÿͰ90��Ԫ���������50��Ԫ���������ų��ͼ��н���25��Ԫ�Ŀ����ԡ�

����IEA������������Ϊ����2008��11�£��ͼ۵����Ѿ����ȡ���2008�꣬��ԭ����Ӧ�۸����ǵĽΣ�Ͷ�����ؽ�һ��̧�����ͼۣ���һ�����������������Ͷ�����ü۸����¹��ȵ�����������������ǿ�����״��������˵��

����Ȼ�����г���������һ�����羭�ð����������븴�չ����ʯ�������ٷ����������ͼ۵��µ�ԭ������Ͷ�ʲ������������ٶ���������ì�ܣ������ͼۻ��ػظ�λ��

����IEA����ǰ�ڶ�800�����ڳ����ڵ�������е�����֣�����ȱ��Ͷ�ʣ���Щ����IJ�����ÿ��9%���ٶȵݼ���

��������˹�����������?л��Ҳ��ʾ����������ͼ۳����µ�������˹ʯ��˾���ܼ�����ʯ�Ϳ�̽�Ϳ��ɷ����Ͷ�ʣ��⽫����δ����ԭ�Ͳ�������½���

����ŷ�����Ϊ��ĿǰӰ���ͼ۵���Զ��ֻ�����ϵ��̫��IJ�ȷ��������ʹԭ���г�����������ŷ�����ϯ�����ձ�ʾ��ŷ��˵�Ŀ����ʹ�����ͼ��ȶ���ÿͰ70��Ԫ��90��Ԫ֮�䡣���δ����������ͼ۲��ܴﵽ���ˮƽ��ԭ���г��ͻ���������Ͷ�ʲ�������ڹ�Ӧ�½���������Ȼ�ƻ��г�����ƽ�⣬ʹ�����ͼ���2012���ٶȴﵽ��λ��

������Ԫ���ʻص�����Ҳ����Ϊ�г��������ͼ۵���һDZ�����ء�һ�����ÿ�ʼ���գ�ȫ��ֻ��������⣬��Ԫ���������½������������Ӵ�IJ��������Լ�������ʵʩ�ij����������߿��ܻ����Ԫ���´����ֵͨ����

����IEA�������¡�������Դչ����������Ԥ�⣬�۳�ͨ���������ز���2007����Ԫ��ֵ���㣬2008��2015��ԭ��ƽ���۸������ÿͰ100��Ԫ���ң���2030���ͼۿ��ܻᳬ��120��Ԫ��

�������ͼ۸ı�ľ��ø��

�����ͼ۵����䣬��ȫ��������ء���ʷ�ϣ��ͼۼ��δ�����������ȫ�ò����˽�Ϊ���صij������������������Ҫ����������˥�˾��ء����ͼ�����������ȫ��ͨ������ѹ��������Щ����ʯ�ͽ��ڡ��Ը��ͼ���Ӧ�������������������ϲ�ķ�չ�о�������ԣ��ͼ��������ѩ�ϼ�˪��

�����°����ͼ��µ�������ȫ���ͨ��ѹ���������˸��������������еĽ�Ϣ�ռ䣬ʹ���а��������ƶ���������ʱҪͬʱӦ�ԡ��������з��ա��͡�ͨ�����з��ա������Ѿ��ء�

���������ͼ��»�ҲΪ�й���Ʒ�ͼ۸�ĸ��ṩ���ѵõ�ʱ��������Ժ��ǰ����������Ʒ�ͼ۸��˰�Ѹĸ﷽������2009��1��1����ʵʩ��Ʒ��˰�Ѹĸȡ����·��·�ѵ������շѣ�������ȡ����������������·�շѣ�ͬʱ��Ӧ��߳�Ʒ������˰��λ˰��ڼ������գ���������ʱ����߳�Ʒ�ͼ۸�ʵʩ���ƺ�ij�Ʒ�ͼ۸��γɻ��ƣ������ݵ�ǰ�����г�ԭ�ͼ۸�仯��������ͳ�Ʒ�ͼ۸�

����������ʿָ���������ͼ��ϰ����������ʹ�й��ƽ���Դ���۸ĸ��ĸ�ѹ�������й�ѡ���ʱ�Ƴ�ȼ��˰��һȫ��ͨ��ģʽ����־���й���Ʒ�ͼ۸��г�����ʱ����Զ�ˡ����й����ö��ԣ���һ�źŽ����������ȫ�����Դ��Լ�ͻ�����������ʶ�����ٶ�ʯ�͵�������ʵ�־���ת�͡�

���������ͼ���������ı������֡��������ϵ�仯��Ȼ��Ҫ��Ͷ�����ظ����������ͼ۴����������ơ�

������һ����Ҫ�ļ��������ļ�֤����ʯ�ͽ������ʵı仯��Ͷ����(����ڻ����ͶԳ����)����ռ����70%����7��ǰֻ��37%����

����IEA�������¡�������Դչ����������Ԥ�⣬�۳�ͨ���������ز���2007����Ԫ��ֵ���㣬2008��2015��ԭ��ƽ���۸������ÿͰ100��Ԫ���ң���2030���ͼۿ��ܻᳬ��120��Ԫ��

����������ʿָ���������ͼ��ϰ����������ʹ�й��ƽ���Դ���۸ĸ��ĸ�ѹ�������й�ѡ���ʱ�Ƴ�ȼ��˰��һȫ��ͨ��ģʽ����־���й���Ʒ�ͼ۸��� ������ʱ����Զ�ˡ�

| |

| |

��ࣺ���Ľ�