�����ո����ʼ����У�RBS�����ߵ��ˡ����̡���Ե��ҵ����Ƹ��п��ܱ�ȫ����л�

�������س�Ӣ����ҵʷ�������ȿ���֮��Ӣ����������֮һ�����ո����ʼ����У�RBS�����ߵ��ˡ����̡���Ե��Ҫ�����������ȥ����һ�����������ֹɡ�ʵʩȫ����л������ǡ�û��ѡ���ѡ��

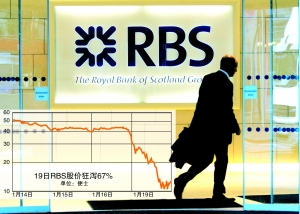

������һ���г���RBS�ɼۿ�к67%����20����������յ������ɼ���͵�����Ϊ10��ʿ��Ϊ����25������͵㡣

��������¼����

����19����Щʱ��RBS�����������Ŵ��ͽ����г�������һ����Ԥ�ƹ�˾��2008��ȫ����ܳ���70�ڵ�80��Ӣ����Լ118����Ԫ������ʧ���������������ʧ�������������150�ڵ�200��Ӣ����������Ҫ����жԺ������е��չ������йء�

������Ҳ��ζ�ţ�ȥ��RBS���ۼƿ����ܶ�ɴ�280��Ӣ����Լ410����Ԫ��һ�ٴ�����ʷ����Ӣ����˾��ȿ�����¼�¼����ǰ����һ����ʵļ�¼�ɵ��ž�ͷ�ִ�ᱣ�֣�������2006����������220��Ӣ���ľ����

��������ʦ��Ϊ��RBS��γ�����Ⱦ�����Ӧ�����ǰCEO�ŵ������е��������ߡ���2001�����CEO��ȥ��10����ְ���ŵ����Ⱥ���ʴ�Լ900��Ӣ����Լ��1337����Ԫ�����ڲ��������оͰ����Ժ������е��չ���RBS����ʽ�걨����2��26�չ�����

�����ɼ۵�����λ��

��������¼�Ŀ��������г���RBSδ�����˵ĵ��ǣ�19�յ��죬RBS���ؽ��Ĺ�Ʊ�Ͷ���˴������ۣ��ɽ��������������ɼ��������ʮ��ȡ�

����19�����̣�RBS�ɼ��ش�67%����11.6��ʿ������һ�ȵ���10��ʿ���ӽ���λ������Ҳ�Ǹù�20������������յ������ɼ����������25������͵㡣�ɽ����������7.4�ڹɣ�����ȥ30�������յ��ۼƳɽ�Ҳ����8160��ɣ��ɼ��г��ֻ����۵������ﵽ���㡣

������12��������RBS�ɼ�һ·�´죬�������죬��55��ʿ������Ϊ11.6��ʿ���ۼƵ����ߴ�79%��������19��һ�죬�ù���ֵ�������˽��߳ɣ����µ���ֵΪ46��Ӣ����67����Ԫ�������2007��2�µ��۷�ʱ�ڣ�RBS����ֵ�ѽ���2%������

����RBS��Σ��Ҳ���۵����������йɣ�����������컪�������й�ج��Ƶ����Ӣ�������й�ȫ�����ٳ�����ѹ��

����19�����̣������������˹���кϲ�����˹���п�к34%���Ϳ������С��������кͻ������Ҳ�ֱ��µ��������������ͣ��������У�������5.01Ӣ����Ϊ10��͵㡣

����ȫ����л��ֲ��ɱ���

���������ľ��ɼ۵ı�����Ҳ��ҵ�紧�⣬Ҫ����RBS������Ψһ�İ취���Ǽ������������ֹɣ�������ȫ��ӹܡ�

������19�������ĵڶ�������ҵ��Ԯ�����У�Ӣ��������ר�����RBS�����������˽�һ���ľ�����ʩ�����У��������������е�50��Ӣ�������ȹ�ת��Ϊ��ͨ�ɡ��˾ٽ�����RBSÿ���ʡ6��Ӣ������ʹ���к��ĵ�һ���ʱ����������7.4%���ң�ԶԶ���ڽ��ڷ����ܻ�������������4%�����Ҫ��

����ͨ���ɷ�ת����������RBS�ijֹɱ��������������70%����������عɵ�λ��ȥ�꣬��Ϊ����ҵ���־�Ԯ��һ���֣�Ӣ������ֱ�ӹ���RBS��ֵ50��Ӣ�������ȹɣ��������������150��Ӣ���·�����ͨ�ɡ����գ����ڹ��ڹɶ��Ϲ���Ȥ���ߣ��������ò������ֹɷݣ���ΪҲ������RBS��58%�Ĺɷݡ�

��������ʦ��Ϊ�����������һ�־�Ԯ�ƻ�����Ч��RBS��һ���ܿ��ܽ�����ȫ����л�����RBS����CEO��˹����Ȼ��ƣ����л������ڹ����㼰�����������ճ��ϣ���Ҳû���ų�ȫ����л��Ŀ����ԡ������� ��������

������������ҵ��������Σ����ͷ��Ҳ������Ӣ����ܲ��ŵĹ�ע�����ո����ʼ����У�RBS���ȴ������йɹɼ۽��մ����Ӣ������19�������Ƴ��ڶ�������ҵ��Ԯ�ƻ������ݰ���Ϊ���е������ʲ��ṩ�����Լ��ӳ�������ծȯ���ʻ�ĵ����ȡ�

| |

| |

��ࣺ��ݼ